「ベンナビ相続(旧:相続弁護士ナビ)」では、生前贈与問題を得意とする弁護士に今すぐ無料相談することができます。

電話相談・オンライン相談・夜間休日相談など、あなたのライフスタイルに合わせて弁護士を探せるので、依頼するか決めていなくても、まずは無料相談を利用してみましょう。

親から子へ財産を贈与したいと思っても、「手続きが難しそう」「相続税や贈与税はどうなるんだろう」と不安に感じる方は少なくありません。

生前贈与は、生きている間に自分の財産を子や兄弟などに贈与することです。

相続税の節税対策として用いられることも多いですが、財産の額によって贈与税がかかるため注意が必要です。

生前贈与は弁護士に相談すると、税金や将来の相続トラブルを避けつつ、安心して贈与を進められます。

本記事では、生前贈与を弁護士に相談するメリットや生前贈与の注意点について解説。

弁護士の費用相場も紹介するので、ぜひ参考にしてみてください。

「ベンナビ相続(旧:相続弁護士ナビ)」では、生前贈与問題を得意とする弁護士に今すぐ無料相談することができます。

電話相談・オンライン相談・夜間休日相談など、あなたのライフスタイルに合わせて弁護士を探せるので、依頼するか決めていなくても、まずは無料相談を利用してみましょう。

生前贈与とは、「生きているうちに自分の財産を誰かにあげる」という契約です。

亡くなったあとに財産が移る「相続」や「遺贈」とは、財産を渡すタイミングが異なります。

| 項目 | 生前贈与 | 相続 | 遺贈 |

| タイミング | 生きている間 | 死亡後 | 死亡後 |

| 意思表示 | 双方の合意が必要 | 不要(法律で自動的に) | 遺言書が必要 |

| 相手方 | 誰でも可能 | 法定相続人のみ | 誰でも可能 |

| 効力発生 | 契約時点 | 死亡時 | 死亡時 |

生前贈与は、民法で定められた「贈与契約」の一種。

贈与者(あげる人)の「あげます」という意思と、受贈者(もらう人)の「もらいます」という双方の合意によって成立します。

口約束でも成立しますが、後々のトラブルを防ぐために贈与契約書を作成するのが一般的です。

生前贈与した財産が一定額を超えると贈与税がかかります。

贈与税は申告納税方式のため、受贈者(贈与を受けた人)が自分で税額を計算し、納付しなければなりません。

贈与税の課税方式は、年間110万円まで非課税となる「暦年課税」と、最大2,500万円まで非課税にできる「相続時精算課税制度」の2種類です。

一般的な贈与の方式を暦年課税制度といいます。

年間110万円の基礎控除があるため、1年間にもらった財産の合計額が110万円以下であれば贈与税はかかりません。

例えば父親から100万円を受け取った場合、基礎控除額を下回るため非課税です。

しかし、同じ年に母親からも100万円を贈与された場合、贈与額は合計200万円。

110万円を超えた90万円に贈与税がかかります。

なお、亡くなる前の一定期間内に相続人に対しておこなわれた暦年贈与は、相続財産に足し戻して相続税を計算する「生前贈与加算」が適用されるため、注意が必要です。

例えば父親から100万円を受け取った場合、この時点で贈与税はかかりません。

しかし贈与から3年後に父親が亡くなった場合、100万円を相続財産に持ち戻して、相続税の計算をする必要があります。

従来、生前贈与加算の期間は3年間でしたが、2024年の法改正により「7年」に大幅延長されました。

期間が延長されたため、「贈与」ではなく「相続財産」として扱われるリスクが高くなっています。

今のうちに贈与の記録を整理したり、非課税制度を検討しましょう。

ただし急に厳しくなりすぎないよう、延長された「死亡前3年超~7年以内」の4年間におこなわれた贈与は、合計額から100万円を控除できる救済措置も設けられています。

相続時精算課税制度は、60歳以上の父母や祖父母が18歳以上の子ども・孫に贈与した場合に使える課税方式。

最大2,500万円が非課税になる代わりに、贈与者が亡くなった際には、贈与財産額を相続税の計算に含めて計算します。

また2024年1月1日から、2,500万円の特別控除枠とは別に、年間110万円の基礎控除が新設されました。

年間110万円までの贈与なら贈与税はかからず、相続税への持ち戻しも不要です。

例えば父親から2,500万円を受け取った場合、相続時精算課税制度を選択すると贈与税はかかりません。

しかし父親が亡くなった際には、基礎控除の110万円を引いた2,390万円を相続財産に持ち戻して、相続税の計算をします。

将来値上がりが想定される不動産や株を贈与したい場合には、相続時精算課税制度を利用すると節税効果が期待できるでしょう。

生前贈与する場合、贈与者と受贈者の関係や、生前贈与の目的によっては以下の特例措置が使えます。

| 制度 | 非課税額 |

| 贈与税の配偶者控除(おしどり贈与) | 最大2,000万円 |

| 教育資金の一括贈与の非課税制度 | 最大1,500万円 |

| 住宅取得資金の非課税措置 | 最大1,000万円 |

| 結婚・子育て資金の贈与の特例 | 最大1,000万円 |

例えば「贈与税の配偶者控除」を適用すると、配偶者に居住用の不動産そのものや購入資金を贈与した場合に最大2,000万円まで贈与税がかかりません。

これらの特例措置制度は、暦年課税や相続時精算課税制度と併用できるため、上手に活用しましょう。

生前贈与の相談先は、弁護士、銀行、司法書士、税理士など多岐にわたります。

各専門家には、法律で定められた独占業務や得意分野があるため、メリット・デメリットを理解してよく考えましょう。

目的に合わない相談先を選ぶと、二度手間になったり期待したサポートが受けられなかったりする可能性があります。

どこに相談すべきか迷ったときは参考にしてください。

法的なトラブルを防いで、確実に生前贈与を行いたいなら、弁護士に相談するのがおすすめです。

例えば、他の相続人の遺留分(最低限の遺産取得分)を侵害しないかといった法的リスクを考慮した契約書の作成や、万が一の際の代理交渉まで見据えたアドバイスを受けられます。

また、法的に有効な贈与契約書を作成できるほか、トラブルが実際に発生した場合でも、そのまま代理人として交渉や裁判を任せられる点は大きな安心材料となるでしょう。

ただし、弁護士は税理士や行政書士と比べて費用が高いのがデメリット。

紛争が起きておらず簡単な書類作成のみであれば、ほかの専門家のほうが金銭的負担を抑えられます。

生前贈与や相続問題に強い弁護士を効率的に探すなら、弁護士ポータルサイト「ベンナビ相続」の利用がおすすめ。

地域や「初回相談無料」などの条件で絞り込めるため、自分に最適な専門家を簡単に見つけられます。

相続人の間でトラブルがない人は税理士に相談しましょう。

税務相談や税務申告の代理は税理士の独占業務。

相続税まで見越した長期的な視点での節税対策についても専門的な助言が受けられます。

一方で、紛争性のある問題について代理交渉をおこなったり、遺留分などの法律相談に直接対応したりすることはできないため、その場合には弁護士への依頼が必要です。

行政書士は、相続人同士で争いになる心配がなく、主に贈与契約書の作成といった書類作成を手頃な費用で依頼したいときに向いています。

行政書士は、官公署に提出する書類や「権利義務に関する書類」を扱う専門家。

弁護士に比べて費用を抑えやすく、街の法律家として親身に相談に乗ってくれる存在です。

一方で法律相談やトラブル性のある案件の代理交渉はできず、税務相談や不動産登記の代理申請も対象外となるため、依頼できる範囲には注意が必要です。

司法書士は、贈与したい財産の中に土地や建物といった不動産が含まれており、その名義変更(登記)手続きを任せたいときに最も適した相談先です。

不動産登記申請の代理は司法書士の独占業務であり、贈与契約書の作成から登記申請までを一括して依頼できます。

さらに、認知症対策として注目される「家族信託」や「成年後見制度」に関する相談も得意としています。

ただし税務申告はできないため、贈与税の申告が必要な場合には税理士のサポートが不可欠。

また、紛争性のある問題についても代理交渉できない点に注意が必要です。

銀行や信託銀行は、贈与する財産の管理・運用や遺言信託など、資産承継に関する包括的なサービスを求めている場合に適した相談先です。

金融機関は資産管理のプロであり、教育資金や結婚資金の非課税制度に対応した信託商品をはじめ、生前贈与に関わる多様な金融商品・サービスを提供しています。

財産の運用と贈与をまとめて相談できるのは大きな強みです。

ただし、個別の具体的な法務・税務相談には金融機関自らが直接対応できず、基本的には提携専門家の紹介となる点には注意しましょう。

生前贈与や老後資金などライフプラン全体について相談したい場合は、ファイナンシャルプランナー(FP)への相談がおすすめです。

贈与や相続だけでなく、保険・年金・不動産・投資といった幅広い観点から、無理のない贈与計画を立てるサポートをしてくれます。

ただし、ファイナンシャルプランナーは原則として税務申告や法的書類の作成はできません。

節税対策の具体的な計算や契約書作成が必要な場合は、税理士や司法書士などと連携して進める必要があります。

基本的な贈与税の仕組みや申請方法を知りたい場合は、税務署への相談が有効です。

無料で相談でき、最新の法改正や提出書類、申告期限などの正確な情報を得られます。

一方で、税務署はあくまで中立の立場であり、節税対策や有利な方法を個別にアドバイスすることはできません。

まずは制度の概要を確認したい、申告方法を知りたいといった初歩的な段階の相談先として活用するとよいでしょう。

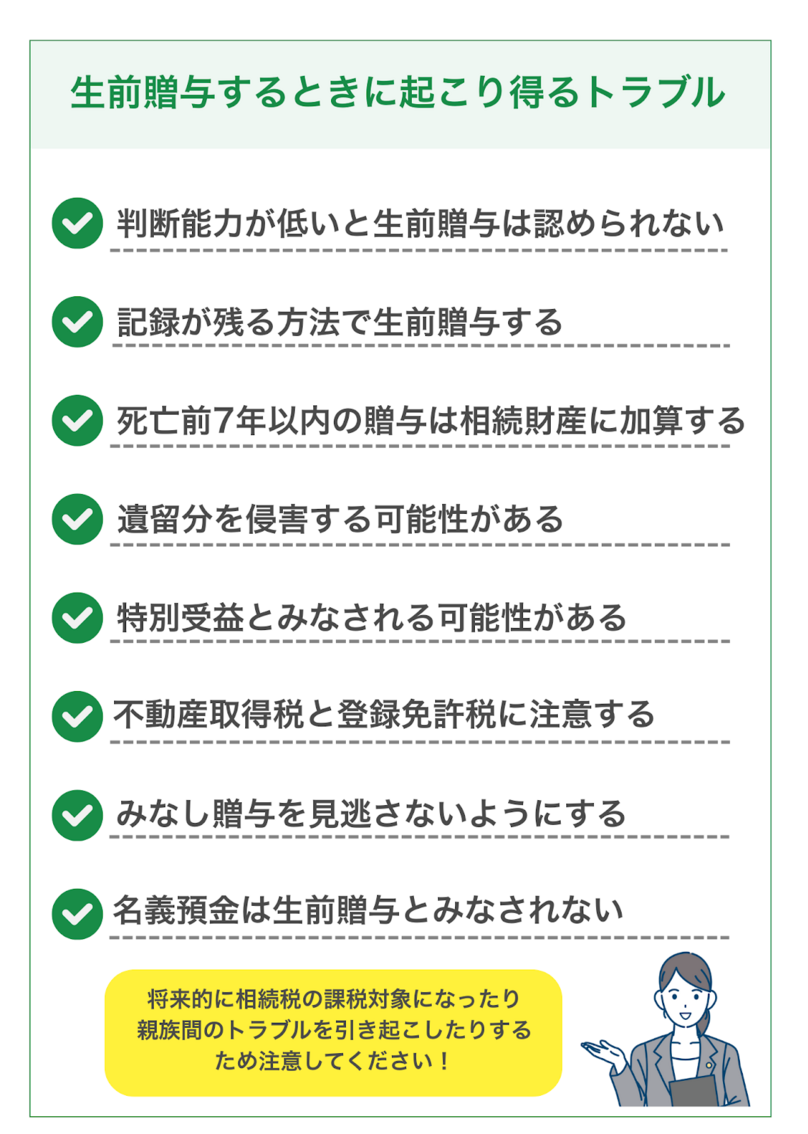

生前贈与を検討する際は、法的な有効性や税務上のリスクを理解しておくことが重要です。

注意点を押さえて、トラブルのない贈与を実現しましょう。

贈与者が認知症などで判断能力を失っている場合、生前贈与をしても認められません。

民法上、意思能力のない状態で行われた法律行為は無効とされています。

第三条の二 法律行為の当事者が意思表示をした時に意思能力を有しなかったときは、その法律行為は、無効とする。

引用元:民法第3条の2

贈与者が高齢だったり判断能力に不安があったりする場合、贈与時点での判断能力を証明したうえで生前贈与をおこないましょう。

医師の診断書を取得したり、公証人立会いのもとで贈与契約書を作成したりすることが有効です。

また、複数の親族の同意を得て、贈与の経緯を詳細に記録しておくのもおすすめです。

生前贈与は口約束でも成立しますが、税務調査や相続時のトラブルを防ぐため、必ず記録に残る方法でおこなうべきです。

国税庁の税務調査がおこなわれた際、生前贈与は厳しくチェックされます。

「贈与でもらった財産だから相続とは無関係」と思っていても、生前贈与の証拠がないと相続財産とみなされかねません。

さらに税務署に指摘された時点で申告漏れになっているため、過少申告加算税などの延滞税が発生するリスクもあります。

具体的な対策として、贈与契約書を作成し、できれば公証役場で確定日付を取得するのがおすすめです。

金銭贈与の場合は、現金手渡しではなく銀行振込でおこない、通帳に「贈与」と記載しましょう。

不動産の場合は速やかに登記を変更し、贈与税の申告も期限内におこなうと、贈与の事実を明確に記録できます。

贈与者が亡くなる7年以内におこなわれた贈与の場合、贈与財産は相続財産に持ち戻され、相続税の課税対象になります。

おしどり贈与など一部の特例措置には適用されませんが、暦年課税制度による贈与をおこなう場合には注意が必要です。

110万円以下の贈与であっても、贈与から7年以内に贈与者が亡くなると節税効果を得られません。

将来相続人となる家族への生前贈与を検討している方は、早めにおこなうとよいでしょう。

なお、従来は死亡前3年以内の贈与が対象でしたが、2024年の税制改正でこの期間が7年に延長されました。

急な拡大による混乱を避けるため、改正後しばらくは経過措置が設けられ、一定期間は3年から徐々に加算対象が広がっていく形です。

死亡前7年以内に相続人に贈与を行っていても、相続財産に加算されない特例措置一覧

| 制度 | 非課税額 |

| 贈与税の配偶者控除(おしどり贈与) | 最大2,000万円 |

| 教育資金の一括贈与の非課税制度 | 最大1,500万円 |

| 住宅取得資金の非課税措置 | 最大1,000万円 |

| 結婚・子育て資金の贈与の特例 | 最大1,000万円 |

特定の相続人に多額の生前贈与をおこなうと、相続の際にほかの相続人の遺留分を侵害し、トラブルに発展する可能性があります。

遺留分とは、最低限保障される相続分。

遺留分を侵害された相続人は「遺留分侵害額請求」をおこないます。

一定の生前贈与も遺留分請求の対象となるため、遺留分を侵害された場合には、生前贈与された財産を含めた価額に対して、遺留分請求が可能です。

例えば、三人の子がいる父親が、生前に長男だけに全財産の8割にあたる金額を贈与していた場合、ほかの二人の子は遺留分を侵害されたとして、長男へ金銭の支払いを求めることができます。

このようなトラブルを避けるため、生前贈与をおこなう際は、全相続人の遺留分に配慮した計画を立てることが重要です。

なお、遺留分は法定相続分の原則2分の1で、亡くなった方の兄弟姉妹には遺留分はありません。

高額な生前贈与は特別受益を指摘される可能性があるため、受贈者は相続時に取得できる財産を減らされるかもしれません。

生前贈与は相続財産の前渡し。

特定の人物にマイホーム資金などを贈与すると、ほかの相続人から「あなたの相続分は少しでよい」といわれてしまう可能性があります。

扶養義務の範囲で生活費や教育費を渡しているケースは特別受益になりませんが、高額な生前贈与は特別受益にみなされる場合があるため注意しましょう。

「いくら生前贈与したら特別受益になるか」といった明確な線引きはありませんが、高額な生前贈与をするときは、相続争いの火種にならないか配慮すべきといえます。

不動産を生前贈与する場合、贈与税以外に不動産取得税と登録免許税がかかり、相続時より税負担が重くなることがあります。

贈与時における各税金の計算方法は次のとおりです。

一方、相続の場合は不動産取得税はかからず、登録免許税も0.4%と大幅に軽減されます。

場合によっては生前贈与をおこなうことで金銭面の負担が大きくなるため、不動産を贈与する際には注意してください。

形式上は贈与でなくても、実質的に贈与とみなされる「みなし贈与」に該当すると、思わぬ贈与税が発生することがあります。

具体的には、以下のケースは「みなし贈与」に該当する可能性が高いでしょう。

現金などを渡していなくても、何らかの形で利益を受けている状況であれば、その利益が贈与とみなされるケースがあります。

贈与だと思っていなかった行為が生前贈与になるケースは珍しくなく、気付かなければ贈与税の申告漏れを引き起こすため注意が必要です。

みなし贈与か判断に迷うときは、弁護士や税理士に相談しましょう。

子や孫の名義で預金口座を作ってお金を入れても、実質的な管理を親がしている場合は「名義預金」となり、贈与は成立しません。

税務調査では、通帳や印鑑の管理者、預金の使用状況などから実質的な所有者を判断します。

名義人(子や孫)が預金の存在を知らなかったり、自由に使えなかったりする場合は、名義預金として贈与者の相続財産に含まれます。

対策として、贈与を受けた人が自分で口座を開設し、通帳と印鑑を自己管理することが必要です。

また、贈与契約書を作成し、もらった人が実際にそのお金を使った記録(買い物や預金の引き出し)を残すと、贈与の事実を証明できるでしょう。

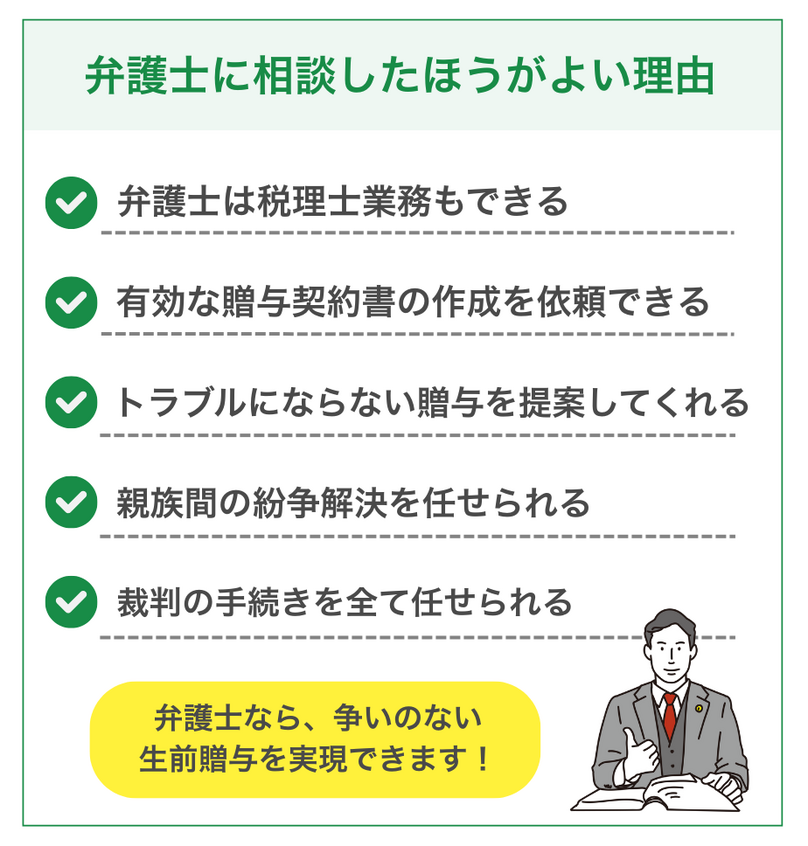

生前贈与について弁護士に相談すると、法的リスクを回避し、確実な財産承継を実現できます。

具体的なメリットを解説します。

弁護士は、税理士の業務を取り扱うことができます。

生前贈与に詳しい弁護士は贈与税や相続税にも精通していることが多いので、税金の悩みも相談可能です。

例えば、生前贈与により遺留分侵害が生じないかという法的検討と、暦年贈与と相続時精算課税のどちらが有利かという税務判断を、一人の専門家が統合的におこなえます。

弁護士に依頼すると窓口が一本化されるので、各専門家へ別々に依頼するわずらわしさがなくなるでしょう。

弁護士は、将来の紛争や税務調査に耐えうる、法的に完璧な贈与契約書を作成できます。

単なる書類作成ではなく、法的リスクを予測した条項を盛り込むことができるのが強みです。

生前贈与は口約束でも成立しますが、税務署に認められない可能性があるため、有効な贈与契約書を作成しなければいけません。

贈与契約書の作成はそれほど難しくはありませんが、不動産や有価証券(株式など)は書き方を間違えてしまうケースが多いため、弁護士に作成依頼することをおすすめします。

相続や贈与に詳しい弁護士に相談すると、トラブルにならない生前贈与を提案してくれます。

生前贈与する場合には、贈与税の計算や特例制度の正しい知識を理解したうえで、「誰に・いつ・いくら」贈与するかが重要です。

判断を誤ると節税効果が低くなったり、自分が亡くなったあとトラブルが発生したりする可能性もあります。

弁護士は、過去の裁判例や実務経験から、どのような贈与がトラブルになりやすいかを熟知している専門家。

相続人全員の利害関係を考慮し、将来の紛争リスクを最小化する贈与方法をアドバイスできます。

生前贈与が原因で親族間のトラブルが発生した場合、紛争解決は弁護士しか対応できません。

親族間の争いは感情的になりがち。

弁護士なら法律に基づいた冷静な話し合いに導くことができます。

具体的には、ほかの相続人や親族から「なぜ自分には贈与がないのか」「不公平だ」といったクレームが出た場合、弁護士が間に入って調整します。

必要に応じて家庭裁判所の調停を申し立て、中立的な調停委員を交えた話し合いの場を設けることも可能です。

親族・家族間でトラブルが生じた場合には、早めに弁護士に相談しましょう。

生前贈与が無効だと主張されたり、遺留分侵害額請求を受けたりして裁判になった場合、弁護士は訴訟代理人として全ての手続きを代行できます。

裁判には贈与や相続の専門知識や膨大な書類が必要となり、決着するまでの期間も長いため、時間と労力を消耗するもの。

弁護士に依頼すれば全て対応してくれるので、仕事やプライベートを犠牲にする必要がありません。

生前贈与や相続トラブルで弁護士に依頼する際の費用体系と相場を理解しておくことで、安心して相談に臨むことができます。

一般的に、弁護士費用は以下の料金で構成されています。

| 相談料 | 弁護士に相談する際にかかる費用 |

| 着手金 | 問題解決の成否に関わらず依頼時に発生する費用 |

| 報酬金 | 事件が解決したときに発生する費用 |

| 実費・日当 | 交通費や通信費、宿泊費や印紙代などの費用 |

相談料は、30分5,000円~1万円程度が一般的。

初回のみ無料の弁護士・法律事務所も多く存在します。

着手金は正式に依頼したときに支払い、事件が解決しなくても返金されません。

報酬金は事件が解決したときに支払われる成功報酬金です。

依頼者が獲得した経済的利益の○%で算出するのが一般的でしょう。

生前贈与に関連する相続トラブルの弁護士費用は、争いの内容や取得財産額によって大きく変動しますが、一般的な相場は総額50万円前後です。

依頼内容別の費用相場は次のとおり。

| 遺留分侵害請求 | 獲得金額の20%前後 |

| 遺産分割協議の代理交渉 | 獲得金額の20%前後 |

| 遺産分割協議書の作成 | 10万円~20万円 |

| 贈与契約書の作成 | 5万円~10万円 |

例えば「ほかの相続人への生前贈与が原因で遺留分を侵害された」場合、遺留分侵害請求を依頼できます。

依頼人が獲得できた遺産金額が1,000万円の場合、20%分の200万円前後が費用相場です。

一方、「生前贈与をおこないたいが、将来のトラブルを防ぐために贈与契約書を作成してほしい」といった相談であれば、相談料+作成手数料のみで10万円以内で済むでしょう。

弁護士に依頼した場合、費用は依頼者本人が支払います。

相続時のトラブルにおいて、遺産分割前の財産から支払うことはできず、各相続人が自己負担するのが原則です。

ただし、相続人全員の合意があれば、遺産から弁護士費用を支出できます。

また、ほかの親族の問題も同時解決できたときは、依頼者が全員分を立替払いした形にしておき、あとで清算するのも一つの方法です。

生前贈与は税務と法務が複雑に絡み合う分野。

適切な弁護士を選ぶと、将来のトラブルを防げます。

生前贈与に強い弁護士は、贈与契約書の作成から紛争解決まで、幅広い案件の解決実績を持っています。

具体的な確認すべきポイントは、遺留分を考慮した贈与プランの立案経験、特別受益に関する紛争の解決件数、税理士と連携した節税対策の成功事例などです。

法律事務所のWebサイトや初回相談時に、生前贈与問題の実績を確認しましょう。

生前贈与は将来の相続と密接に関わるため、相続法全般に精通し、相続問題を専門的に扱っている弁護士を選ぶことが重要です。

相続専門の弁護士は、生前贈与が相続時にどのような影響を与えるかを的確に予測できます。

遺産分割、遺言、遺留分、相続税など相続に関する総合的な知識を持ち、長期的な視点でアドバイスしてくれる弁護士を選びましょう。

弁護士と接する機会は少ないため、生前贈与をするときは相談窓口を見つけておくことが重要です。

弁護士への相談が初めての方は、以下の窓口を利用してください。

無料相談できる弁護士を効率的に見つけたい方は、ベンナビ相続(旧:相続弁護士ナビ)を活用してみましょう。

生前贈与や遺産相続に注力している弁護士が多数登録されており、地域や相談内容、解決事例などの絞り込み検索できるので、理想の弁護士がすぐに見つかります。

解決事例で弁護士を探す場合、遺産の種類や依頼人の立場、紛争相手などの細かな条件設定も可能です。

通常、弁護士の無料相談は30分程度となっていますが、ベンナビ相続(旧:相続弁護士ナビ)には60分無料の弁護士も登録されているので、生前贈与や遺産相続の問題をじっくり相談できるでしょう。

生前贈与を得意とする弁護士を探すときは、法律事務所のホームページも見てみましょう。

ホームページには専門分野や相談件数、解決実績などの情報が掲載されているので、何を依頼できる弁護士なのか判断しやすくなっています。

司法書士や税理士が所属している法律事務所であれば、贈与税や相続税申告、相続登記などの依頼もできるため、複数の問題も同時進行で解決できます。

「経験の浅い弁護士に任せるのは不安」という方は、弁護士の経歴や経験年数も確認しておくとよいでしょう。

書籍の監修に携わっている弁護士には高度な専門知識があり、生前贈与問題の解決実績も豊富です。

相続や贈与関連の書籍は書店でも取り扱っていますが、ネット検索でも調べられるので、著者や監修者になっている弁護士名をチェックしておくとよいでしょう。

贈与税は相続税を補完する税金となっているため、財産の移転で相続税を回避しようとしても、次は贈与税が待ち受けています。

課税の仕組みがわかれば節税もできますが、親族への均等な贈与は難しいため、将来的には相続トラブルの原因になるかもしれません。

生前贈与を行った段階で争いになる可能性もあるので、誰に・いくら・どのタイミングで贈与するか、弁護士を交えて検討したほうがよいでしょう。

ベンナビ相続(旧:相続弁護士ナビ)では生前贈与に詳しい弁護士を見つけやすいので、家族への資金援助や相続対策を検討している方はぜひ活用してください。

「ベンナビ相続(旧:相続弁護士ナビ)」では、生前贈与問題を得意とする弁護士に今すぐ無料相談することができます。

電話相談・オンライン相談・夜間休日相談など、あなたのライフスタイルに合わせて弁護士を探せるので、依頼するか決めていなくても、まずは無料相談を利用してみましょう。

生前贈与は贈与税を削減するための最も有効な方法ですが、時に贈与税がかかる場合もありますので、今回は非課税とさせる方法をご紹介します。

不動産の生前贈与が贈与税を抑えることに繋がるとして最近注目されている手法ですので、今回は生前贈与で不動産を贈与する際の税金対策をご紹介します。

土地の贈与税を計算するにはいくつか方法があるものの、正直よくわからない部分も多いと思いますので、今回は土地の贈与税の計算とご紹介していきます。

生前贈与は税金対策として有効な手段のひとつですが、対応を誤ると贈与税がかかる場合もあります。この記事では、生前贈与で税金の負担を抑える方法や、贈与税の税率や計算...

本記事では、贈与税の申告方法や必要書類、申告漏れがあった場合の罰則や、申告内容に誤りがあった場合の修正方法などを解説します。これから贈与税の申告をしようと考えて...

生前贈与(せいぜんぞうよ)とは、その名のとおり『生きている間に財産を誰かに贈る』法律行為です。贈与はいつでも・誰でもできるものですが、その中でも特に利用しやすく...

遺産相続の際に遺産を受け取る人を相続人と言いますが、この相続人には遺産をもらえる順番というものがありますので、今回は孫に遺産を残す3つの方法をご紹介します。

相続時精算課税制度とは、60歳以上の父母・祖父母が18歳以上の子ども・孫に財産を贈与する際、2,500万円までは贈与税がかからない制度です。この記事では、相続時...

相続税に多少なりとも関心がある方は、「毎年110万円を贈与することで相続税が抑えられる」という内容を耳にしたことがあると思います。

この記事では、生前贈与により遺留分を侵害されている方に向けて、受贈者に対して遺留分侵害額請求ができるかどうか、遺留分の割合や遺留分侵害額の計算方法などの基礎知識...

うっかり贈与をしてしまった場合でも、すぐに返金や名義変更をおこなえば贈与税を回避できる可能性があります。本記事では、うっかり贈与の際に贈与税を回避できるケースや...

本記事では、生前贈与の非課税制度を探している方に向けて、生前贈与の非課税枠が2,500万円になる相続時精算課税制度の概要、同制度で2,500万円分控除したときの...

本記事では、「特例贈与財産とは何か」を知りたい方に向けて、特例贈与財産の定義・意味・要件などの基礎知識、特例贈与財産を受け取った場合の贈与税の計算方法と計算例、...

孫への生前贈与は基本的に持ち戻し7年ルールの対象外です。しかし、生前贈与の方法によっては、贈与税や相続税が発生します。本記事では、持ち戻しルールや孫への生前贈与...

マンションの贈与は原則として贈与税の課税対象ですが、税金の制度は複雑なので実際にいくらかかるのか、節税できないのかなど、さまざまな疑問を抱えている方も多いはずで...

婚姻期間が20年以上の夫婦が利用できるおしどり贈与には、メリットもあればデメリットもあります。そこで本記事では、おしどり贈与を利用するための3つの要件や、利用す...

特別受益とは、一部の相続人だけが被相続人から特別に得ていた利益のことです。生前贈与や遺贈が特別受益と認められれば、相続財産に加算され、公平な遺産分割をおこなうこ...

親が子供に車を買ってあげる場合、相続税対策でおこなうような生前贈与と同様に贈与税が問題となります。どのような場合に贈与と評価されるのか、贈与と評価されて贈与税が...

暦年贈与をおこなうことで節税効果が期待できますが、贈与の仕方によっては贈与税や相続税が課税されることもあります。本記事では、暦年贈与のメリットや税制改正による変...

預貯金の生前贈与は、相続税対策として有効な手段です。しかし、生前贈与と認められるためには「名義預金」とみなされないよう注意する必要があります。本記事では、預貯金...