贈与税とは、個人から個人へ財産を譲り渡す際に譲り受けた人(受贈者)が納付する税金のことです。

財産を譲りたい、また受け取る予定があるけど「贈与税」がいくらかかるか不安を感じている人もいるでしょう。

また、贈与税は課税方法によって税率が大幅に変わるため、正しい知識も持たなければ損をしてしまう可能性があります。

本記事では、贈与税の税率がひと目でわかる税率表(速算表)をはじめ、計算方法や8つの節税方法までわかりやすく解説します。

贈与税とは、個人から現金や不動産、株式などの財産を無償でもらったときにかかる税金のことです。

課税の対象は、毎年1月1日から12月31日までの1年間にもらった財産の合計額となり、財産をあげた人(贈与者)ではなく、もらった人(受贈者)が納税の義務を負います。

納税せずに放置しておくと、申告漏れや脱税とみなされてしまい、ペナルティが課せられるため注意してください。

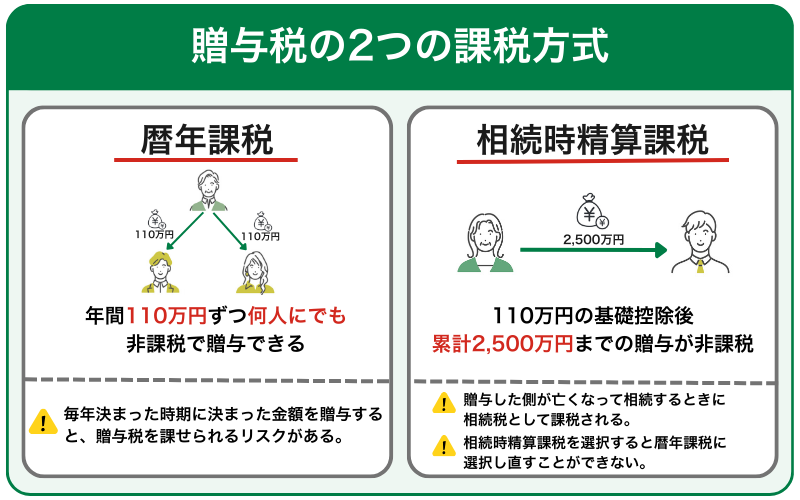

なお、贈与税は課税方式が「暦年課税」と「相続時精算課税」の2つあり、それぞれに非課税枠が設定されています。

どちらの制度を選ぶかによって、納税額や将来の相続税に影響があるため、慎重に判断するようにしてください。

「暦年課税」とは、年間の非課税枠が110万円の課税方式です。

1年間(1月1日〜12月31日)に受贈した財産の合計額から、基礎控除額である110万円を差し引き、残りの金額に定められた税率をかけて贈与税額を計算します。

暦年課税は多くの人が利用する節税策でもあります。

例えば、毎年100万円ずつを10年間にわたって贈与すれば、合計1,000万円の財産を非課税で移転可能です。

ただし、毎年決まった時期に決まった金額を贈与すると、税務署から「定期贈与」とみなされる可能性があります。

多額の贈与税を課せられるリスクもあるため、贈与契約書を作成するなどの注意が必要です。

「相続時精算課税」とは、110万円の基礎控除後、累計2,500万円までの贈与が非課税となる「特別控除枠」がある課税制度です。

2,500万円を超えた部分については、贈与税が一律20%の税率で課されます。

原則として60歳以上の父母または祖父母などから、18歳以上の子または孫に贈与する場合に利用可能です。

ただし、相続時精算課税を選択すると、同じ贈与者からの贈与については暦年課税に選択し直すことができません。

また、贈与された財産は、贈与者が亡くなった際に相続財産に加算され、相続税の課税対象となってしまいます。

相続時精算課税の場合は、特別控除額を差し引いた額に対しては一律20%の税率がかかります。

しかし暦年課税は「特例税率」と「一般税率」の2種類の税率があり、誰から誰へ贈与されたかという状況によって、どちらを適用するかが異なります。

自身がどちらの税率に該当するかを確認してから次項を確認してください。

特例税率は「祖父母から成年の孫・親から成年の子」などへの贈与をした場合に使用します。

孫や子は18歳以上の者に限りますが、令和4年3月31日以前の贈与の場合は20歳以上となっています。

特例税率の税率表(速算表)は以下のとおりです。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般税率は「兄弟姉妹間・夫婦間・親から未成年の子」への贈与をした場合に使用します。

一般税率の税率表(速算表)は以下のとおりです。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

暦年課税は、特例税率と一般税率のどちらで計算する場合も、基礎控除後の課税価格を計算し、贈与税額を算出する必要があります。

税率と控除額は、前章で紹介した税率表(速算表)を使って確認してください。

なお、特例税率と一般税率の両方の計算が必要な場合は、やや複雑な計算をする必要があります。

ここでは、特例税率・一般税率の計算方法にくわえ、両方の計算が必要な場合の方法も解説するので、ぜひ参考にしてください。

特例税率は、両親や祖父母から、その年の1月1日時点で18歳以上の子や孫へ贈与する場合に適用される税率です。

計算方法は、以下のとおりです。

実際の数字を当てはめた計算がイメージつきにくい場合は、次章でシミュレーションを紹介しているので、参照にしてください。

一般税率は、特例税率が適用されない場合に使われる税率です。

兄弟姉妹や夫婦、親から未成年の子への贈与などが対象となります。

計算式は特例税率と同様に、基礎控除後の課税価格を求めてから、贈与税額を算出する流れです。

特例税率と一般税率のどちらもある場合は、以下の手順で贈与税額を求めます。

一見複雑に感じる人もいるかもしれませんが、2つの税率から算出された税額を足すだけで、合計の贈与税額がわかります。

計算シミュレーションを次章で解説しているので、イメージがつきにくい人は参考にしてみてください。

ここでは、前章で解説した3つの贈与税額の求め方を、より具体的な3つのケースを想定して贈与税額を計算します。

贈与税額のイメージがつきやすくなるので、ぜひ参照ください。

基礎控除後の課税価格を求め、特例税率の税率表(速算表)を確認して税率や控除額を確認しましょう。

本シミュレーションの場合は、課税価格が390万円(500万円 ー 110万円)となるため、税率は15%、控除額が10万円となります。

ここまででわかった数字を、贈与税額を求める計算式に当てはめてみましょう。

| 390万円 × 15% - 10万円 = 48万5,000円 |

贈与税額は、上記のとおり48万5,000円となります。

特例税率と同様に、課税価格を求めて税率と控除額を確認しましょう。

本シミュレーションの場合は、課税価格が890万円(1,000万円 - 110万円)となるため、税率は40%、控除額が125万円です。

贈与税額の計算式に当てはめると、以下のようになります。

| 890万円 × 40% - 125万円 = 231万円 |

贈与額が1,000万円と高額になると、税率も高くなるため納税額は大きくなります。

特例税率と一般税率のどちらもある場合、まずはそれぞれの課税価格や税率、控除額を求めましょう。

配偶者から贈与を受ける場合は一般税率となるため、課税価格が390万円(500万円 - 110万円)、税率20%、控除額25万円です。

贈与税額は以下の計算方法で、53万円となります。

| 390万円 × 20% - 25万円 = 53万円 |

父から贈与を受けた場合は特例税率となり、課税価格が890万円(1,000万円 - 110万円)、税率30%、控除額90万円になります。

以下の計算方法により、贈与税額は177万円です。

| 890万円 × 30% - 90万円 = 177万円 |

そして、一般税率と特例税率の贈与税額の合計を計算します。

本シミュレーションの場合の贈与税額は230万円(53万円 + 177万円)となります。

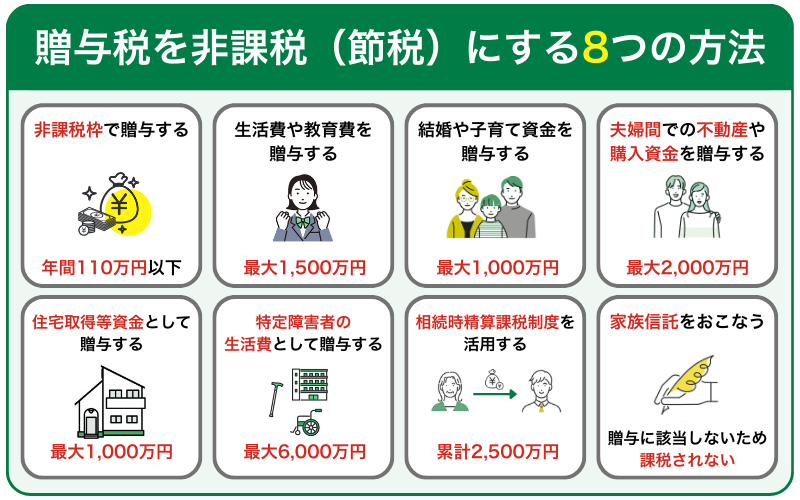

ここでは、代表的な8つの非課税方法や節税方法を紹介します。

自身の目的や状況に合うものがないか、ぜひ確認してみてください。

暦年課税の基礎控除である年間110万円の範囲内で贈与をおこなうと、非課税枠となるため贈与税はかかりません。

税務署への申告も不要で、誰から誰への贈与であっても適用できますが注意点もあります。

毎年決まった時期に決まった金額を贈与し続けると、税務署から「計画的な贈与」とみなされ、数年分の贈与税が一括で課されるリスクがあります。

課税を避けるためには、毎年贈与契約書を作成したり、贈与の時期や金額を変えたりするなどの対策が有効です。

子や孫が30歳未満だった場合、親や祖父母が生活や教育のために支払うお金は、1,500万円までは贈与税の対象になりません。

贈与者が直系尊属で、生活費や教育費として「通常必要と認められる範囲」の金額を、必要なタイミングでその都度支払う場合、贈与税はかかりません。

例えば、大学の入学金200万円を祖父が孫に渡したり、一人暮らしの学生の子に毎月10万円の生活費を仕送りしたりするケースなどが該当します。

生活費や教育資金として贈与するには、贈与を受ける人が金融機関に「教育資金口座」を開設し、金融機関から税務署に届け出る必要があります。

なお、口座からお金を引き出す際は、お金の使用先がわかる領収書などを金融機関に提出しなければなりません。

18歳以上50歳未満の子や孫に対し、結婚や子育てに使うための資金をまとめて贈与する場合、最大1,000万円まで贈与税が非課税になる制度がありました。

本制度は「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」という特例制度で、令和7年3月31日まで使えました。

利用するには、教育資金の特例と同様に、金融機関で結婚・子育て資金口座を開設する必要があります。

しかし、結婚に関する費用は300万円が非課税の限度額となっているため、注意してください。

例えば、娘の結婚式の費用として500万円、その後の孫の出産・育児費用として500万円の、合計1,000万円を贈与したとします。

この場合、結婚式の費用が限度額を上回っているため、贈与税がかかるというわけです。

なお、資金を使った際は、使い道がわかる領収書などを金融機関に提出する必要があります。

夫婦間で不動産やその購入資金を贈与する場合も、最大2,000万円まで非課税となる特例制度を使えます。

ただし、下記の要件を満たしている必要があるため、注意しましょう。

何度も夫婦間で不動産や取得資金を贈与することはできず、1回限りの適用となります。

また、本制度を活用して贈与税が0円となっても、贈与税の申告が必要であることも把握しておきましょう。

親や祖父母から、子や孫が住宅の購入や新築・増改築するための資金援助を受けた場合も、1,000万円まで非課税となります。

本制度も特例となっており、令和6年1月1日から令和8年12月31日までの贈与が対象です。

非課税となる限度額は住宅の性能によって異なり、省エネ等住宅の場合は1,000万円まで、それ以外の住宅は500万円までが非課税となっています。

特定障害者の生活を支えるために、親族などが信託契約に基づいて贈与した場合、6,000万円まで非課税になります。

特定障害者とは、以下のような項目に該当する特別障害者のことです。

特別障害者以外の特定障害者の場合でも、3,000万円までは贈与税がかかりません。

本制度を利用するには「障害者非課税信託申告書」を、信託会社を通じて税務署に提出する必要があります。

信託された財産は、信託銀行などが管理し、特定障害者の方の生活費や医療費として定期的に支払われます。

相続時精算課税制度は、最大2,500万円までは贈与税を先送りにし、贈与した人が亡くなった際に、相続税で納付する制度です。

税額をゼロにすることはできませんが、高額な財産を早めに子や孫の世代へ移転させたい場合に有効です。

仮に、贈与した不動産の価値が相続税を課せられる際に下がっていたとしても、納付する相続税は贈与をしたときの評価額になります。

逆に、相続税の納付時に価値が上がっていれば、本来の評価額よりも低くなります。

そのため、今後価値が上がると想定される財産を贈与しておけば、将来の節税対策になるというわけです。

ただし、一度選択すると暦年課税には戻れないという注意点があるため、利用は慎重に検討する必要があります。

家族信託は、財産の所有者が認知症などによる将来の資産凍結に備え、財産の管理や処分を信頼できる家族に託すための契約です。

これは財産を「あげる」のではなく、あくまで「託す」仕組みになります。

信託契約を結ぶと、財産の所有権は託された家族(受託者)に移りますが、財産から生じる利益を受け取る権利は、引き続き元の所有者(委託者)が持ち続けます。

つまり、実質的な財産の移転はないとみなされるため、信託を設定した時点では贈与税は課税されません。

これにより、親が将来認知症になっても、財産の管理や売却をスムーズにおこなうことができるのです。

贈与税は、税務署から「納税してください」といった通知書が送られてくる税金ではありません。

受贈者が、自ら「1年間にもらった財産の合計額が基礎控除を超えているか」を確認し、超えている場合には税額を申告・納税する必要があります。

年末調整がある会社員でも、自分でおこなわなければいけません。

贈与を受けた年の翌年2月1日から3月15日までに、受贈者の住所地を管轄する税務署に、贈与の申告や納税をおこなう必要があります。

申告を忘れてしまうとペナルティが課されるため、必ず期間内に行いましょう。

ここでは、贈与税の税率に関して多くの方が疑問に思うことをまとめました。

いずれも贈与を考えるうえで重要なポイントですので、ぜひ参考にしてください。

贈与税の納付方法は多様化しており、自身の都合に合わせて選択できます。

主な納付方法は以下のとおりです。

| 納付方法 | 概要 |

| 現金 | 金融機関または税務署の窓口に、納付書を持参して現金で支払う。 |

| e-Tax | 自宅のパソコンやスマートフォンから、インターネットバンキングやダイレクト納付を利用して電子的に納付する。 |

| クレジットカード | 「国税クレジットカードお支払サイト」を通じて、24時間いつでもクレジットカードで納付する。 |

| コンビニ | コンビニで、納付書に記載されているバーコードやQRコードを読み取ってもらい納付する。 |

| スマホアプリ | PayPayやd払いなどのスマホ決済アプリで納付する。 |

納付方法によっては、納税額の上限が定められている場合もあるため、注意してください。

年間110万円を超える贈与を受けたにもかかわらず、申告期限までに申告をしなかった場合、本来納めるべき贈与税にくわえ、延滞税や加算税が課せられます。

本来の税額よりも高額になるため、期限には注意してください。

また、故意に申告書を提出しなかったり脱税を図った場合には、刑事罰に問われる恐れもあります。

贈与税は必ず納付するようにしてください。

一概にどちらが安いとは言えませんが、生前贈与のほうが税金を抑えられる可能性があります。

相続税は、故人が残した財産の全てに税金がかかりますが、生前贈与は贈与したものだけが対象になります。

また、生前贈与は財産を小分けにできるため、何年も活用していけば税金を大幅に減額できるでしょう。

贈与をしつつ、相続のことも合わせて考えていくのが得策といえます。

日本に住所がない人に贈与をした場合も、贈与税の対象となります。

ただし、課税対象となる財産の範囲が、日本国内に住所がある人と異なるため、注意してください。

一時的に日本を離れている場合は、日本国内の財産が贈与税の課税対象です。

しかし、10年以上日本から離れている場合は、日本国内だけでなく、海外にある財産も贈与税の課税対象となります。

国内外で贈与のやり取りをすれば、節税できるというわけではない旨を把握しておきましょう。

金やコインなどは、現金と同様に資産価値があり、容易に換金できるため、贈与された場合は財産とみなされます。

贈与税を計算する際の金の評価額は、贈与を受けた日の時価となるため、その評価額が、同年に受けたほかの贈与財産と合わせて年間110万円を超えれば、申告が必要です。

しかし、結婚指輪は贈与税の対象とはなりません。

結婚指輪や婚約指輪は、社会通念上、お祝いや儀式にふさわしい範囲のものであれば、贈与税法で非課税とされます。

ただし、あくまで常識的な範囲での話です。

例えば、数千万円もするような宝飾品としての価値が極めて高い指輪を贈与した場合は、「社会通念上相当」とは認められない可能性があるので注意してください。

生前贈与は、大切な財産を円滑に次世代へ引き継ぎ、将来の相続税負担を軽減するための非常に有効な手段です。

しかし、税率の計算やさまざまな非課税制度の選択には、専門的な知識が不可欠です。

「どの節税対策が自分にとって有利なのか」「そもそも暦年課税と相続時精算課税のどちらを選ぶべきか」を自分だけで進めてしまうのはおすすめできません。

思わぬ税務リスクを招いたり「もっと節税できる方法があった」と後から後悔したりする可能性が高いです。

贈与に関する判断をする前に、税理士や弁護士に相談することをおすすめします。

「ベンナビ相続」を利用すれば、お住まいの地域や相談内容から、贈与税に強い法律事務所を検索できます。

無料相談を実施しているところも多いため、ぜひ相談してみてください。

生前贈与は贈与税を削減するための最も有効な方法ですが、時に贈与税がかかる場合もありますので、今回は非課税とさせる方法をご紹介します。

不動産の生前贈与が贈与税を抑えることに繋がるとして最近注目されている手法ですので、今回は生前贈与で不動産を贈与する際の税金対策をご紹介します。

土地の贈与税を計算するにはいくつか方法があるものの、正直よくわからない部分も多いと思いますので、今回は土地の贈与税の計算とご紹介していきます。

生前贈与は税金対策として有効な手段のひとつですが、対応を誤ると贈与税がかかる場合もあります。この記事では、生前贈与で税金の負担を抑える方法や、贈与税の税率や計算...

本記事では、贈与税の申告方法や必要書類、申告漏れがあった場合の罰則や、申告内容に誤りがあった場合の修正方法などを解説します。これから贈与税の申告をしようと考えて...

生前贈与(せいぜんぞうよ)とは、その名のとおり『生きている間に財産を誰かに贈る』法律行為です。贈与はいつでも・誰でもできるものですが、その中でも特に利用しやすく...

遺産相続の際に遺産を受け取る人を相続人と言いますが、この相続人には遺産をもらえる順番というものがありますので、今回は孫に遺産を残す3つの方法をご紹介します。

相続時精算課税制度とは、60歳以上の父母・祖父母が18歳以上の子ども・孫に財産を贈与する際、2,500万円までは贈与税がかからない制度です。この記事では、相続時...

相続税に多少なりとも関心がある方は、「毎年110万円を贈与することで相続税が抑えられる」という内容を耳にしたことがあると思います。

この記事では、生前贈与により遺留分を侵害されている方に向けて、受贈者に対して遺留分侵害額請求ができるかどうか、遺留分の割合や遺留分侵害額の計算方法などの基礎知識...

うっかり贈与をしてしまった場合でも、すぐに返金や名義変更をおこなえば贈与税を回避できる可能性があります。本記事では、うっかり贈与の際に贈与税を回避できるケースや...

本記事では、生前贈与の非課税制度を探している方に向けて、生前贈与の非課税枠が2,500万円になる相続時精算課税制度の概要、同制度で2,500万円分控除したときの...

本記事では、「特例贈与財産とは何か」を知りたい方に向けて、特例贈与財産の定義・意味・要件などの基礎知識、特例贈与財産を受け取った場合の贈与税の計算方法と計算例、...

孫への生前贈与は基本的に持ち戻し7年ルールの対象外です。しかし、生前贈与の方法によっては、贈与税や相続税が発生します。本記事では、持ち戻しルールや孫への生前贈与...

マンションの贈与は原則として贈与税の課税対象ですが、税金の制度は複雑なので実際にいくらかかるのか、節税できないのかなど、さまざまな疑問を抱えている方も多いはずで...

婚姻期間が20年以上の夫婦が利用できるおしどり贈与には、メリットもあればデメリットもあります。そこで本記事では、おしどり贈与を利用するための3つの要件や、利用す...

特別受益とは、一部の相続人だけが被相続人から特別に得ていた利益のことです。生前贈与や遺贈が特別受益と認められれば、相続財産に加算され、公平な遺産分割をおこなうこ...

親が子供に車を買ってあげる場合、相続税対策でおこなうような生前贈与と同様に贈与税が問題となります。どのような場合に贈与と評価されるのか、贈与と評価されて贈与税が...

暦年贈与をおこなうことで節税効果が期待できますが、贈与の仕方によっては贈与税や相続税が課税されることもあります。本記事では、暦年贈与のメリットや税制改正による変...

預貯金の生前贈与は、相続税対策として有効な手段です。しかし、生前贈与と認められるためには「名義預金」とみなされないよう注意する必要があります。本記事では、預貯金...

Powerd by HOME4U