そんなお悩みはありませんか。

特に株取引の経験がない場合は、専門用語や手続きの複雑さに戸惑うのではないでしょうか。

株式の相続では、証券会社や発行会社とのやり取りが必要になるほか、相続税の申告期限も関係してくるため、スムーズに進めるには事前の知識と準備が欠かせません。

そこで本記事では、株式の相続での基本的な手続きの流れや評価方法・注意すべきポイントについて解説します。

大切な財産を正しく引き継ぐために、株式相続の基本をしっかり押さえましょう。

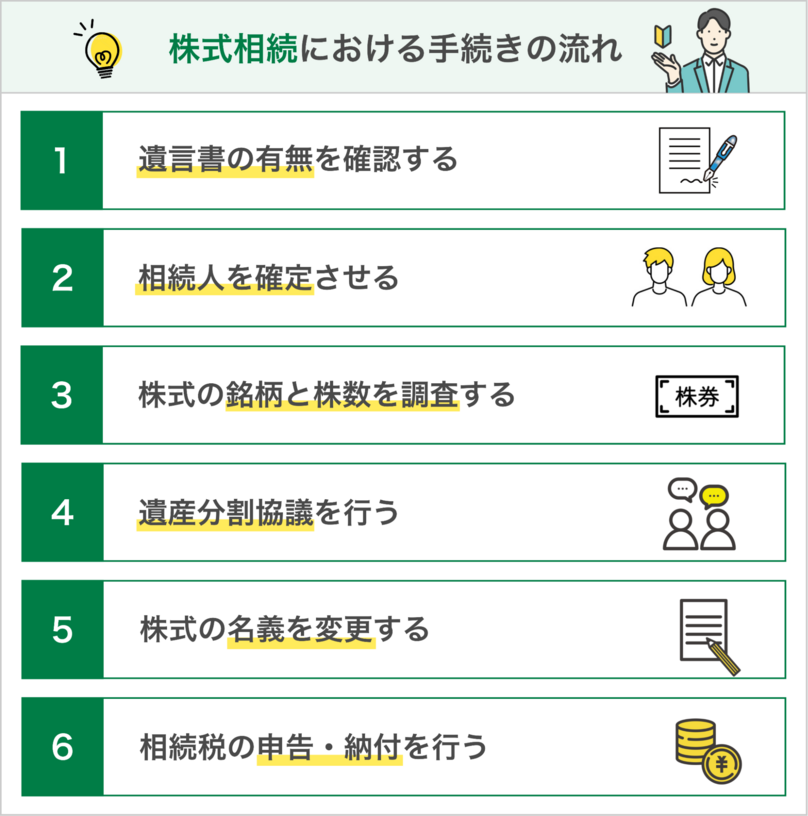

株式を相続することになったら、まずは全体の流れを把握することが大切です。

株式の相続は、遺言書の確認から始まり、相続税の申告・納付に至るまで、主に6つのステップを踏んで進めていきます。

それぞれのステップについて詳しく見ていきましょう。

まずは、故人が遺言書を遺しているかどうかを確認しましょう。

遺言書が見つかった場合は、原則としてその内容に沿って遺産を分けることになります。

一方で、遺言書がない場合は、法定相続人全員による遺産分割協議をおこなう必要があります。

遺産分割の進め方は、遺言書の有無によって大きく異なるため、最初にしっかりと確認することが重要です。

遺言書が見当たらない場合でも、公証役場や法務局に照会することで、公正証書遺言などが見つかることがあります。

次におこなうべきは、法定相続人の確定です。

誰が正式な相続人となるかを判断するためには、故人の出生から死亡までの戸籍を全てそろえる必要があります。

具体的には、戸籍謄本・除籍謄本・改製原戸籍など、連続した戸籍記録を収集することで、相続権を持つ人を正確に把握できます。

戸籍を確認する過程で、家族が知らなかった養子縁組や非嫡出子の存在が判明するケースもあります。

なお、2024年3月から「戸籍の広域交付制度」が始まり、本籍地以外でも戸籍謄本を取得できるようになりました。

しかし、戸籍の取得には時間がかかることも多いため、早めに着手することをおすすめします。

次に、故人がどの会社の株式をどれだけ保有していたのかを具体的に調査します。

この調査結果が、その後の遺産分割や相続税評価の基礎となります。

上場株式の場合、証券会社から定期的に送られてくる「取引残高報告書」などが手がかりになります。

一方、非上場株式の場合は、故人宛の郵便物や会社の決算書類などを探す必要があります。

評価の方法については「株式の相続税評価の方法」で解説します。

上場株式の評価額は取引残高証明書などで把握できますが、非上場株式の評価は専門的な計算が必要なため、税理士などの専門家に相談することをおすすめします。

遺言書がなく、相続人が複数いる場合には、遺産の分け方を決めるために「遺産分割協議」をおこなう必要があります。

この協議では、誰がどの株式をどのくらい相続するかを、相続人全員の話し合いによって決定します。

遺産分割協議は相続人全員の合意が必要で、一人でも反対すると成立しません。

協議が成立するまでは、株式は相続人全員の共有財産となり、勝手に譲渡や売却などをおこなうことはできません。

もし一方的に処分しても、法的に争われ無効とされる可能性があります。

全員の合意が得られたら、その内容を文書にまとめ、相続人全員が署名・押印した「遺産分割協議書」を作成します。

遺産分割協議についてさらに詳しく知りたい方は「遺産分割協議とは?進め方や期限、話し合いがまとまらないときの対処法」をお読みください。

遺産分割協議で話し合いがまとまったら、株式の相続人が発行会社に申し出て、名義変更の手続きをおこないます。

上場株式の場合は、故人が利用していた証券会社や信託銀行の窓口で手続きをします。

一方、非上場株式の場合は、その株式を発行している会社に直接連絡を取り、名義変更の手続きを進めます。

名義変更には、一般的に以下のような書類が必要です。

詳細は各証券会社や発行会社にご確認ください。

被相続人の戸籍謄本は取得に時間がかかるケースが多いため、株式相続を急ぎたい場合は、弁護士への戸籍収集依頼も検討しておくとよいでしょう。

相続した全財産の評価額が相続税の基礎控除額を超えている場合には、相続税の申告と納付をおこないます。

相続税の基礎控除額は 3,000万円 + (600万円 × 法定相続人の数)です。

例えば、法定相続人が二人いた場合は3,000万円+(600万円×2)=4,200万円となります。

申告期限は相続開始の翌日から10ヵ月以内と定められているため、この期限までに相続税の申告と納付を完了させることが必要です。

申告書は、亡くなった人の住所地の所轄税務署に提出します。

原則として現金による一括納付となっています。

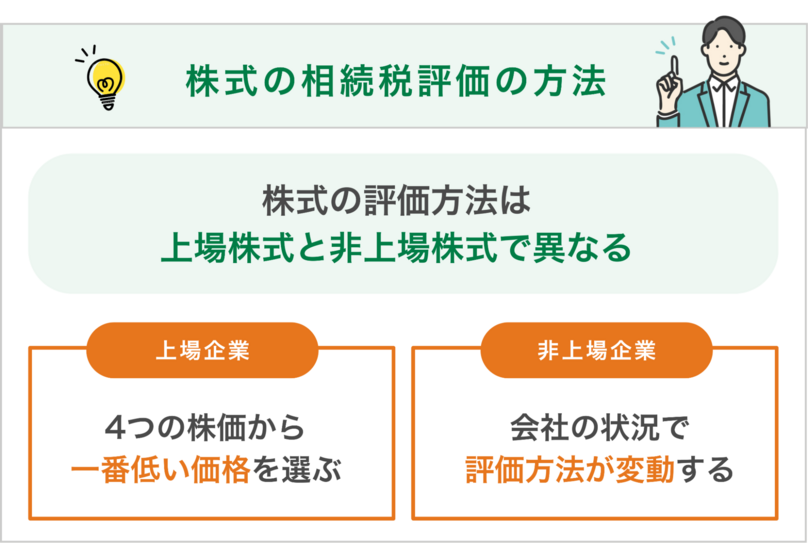

株式の評価方法は上場株式と非上場株式で異なります。

上場株式の評価は、公開されている株価をもとにするため比較的シンプルです。

しかし、非上場株式の場合は市場価格がなく、会社の規模や状況に応じて複雑な計算が必要となるため、専門的な知識が求められます。

評価額の算出を誤ると追徴課税のリスクもあるため、早い段階で税理士に相談することをおすすめします。

ここからは、上場株式と非上場株式それぞれの評価方法について、詳しく見ていきましょう。

上場株式の評価額は、以下の4つの価格のうち、最も低いものを選ぶことができます。

このように複数の選択肢が認められているのは、相続日の株価が一時的に高騰するなど、特定の日の価格だけで評価すると不公平が生じる可能性があるためです。

納税者にとって最も有利な価格で申告できる仕組みになっています。

上場株式の株価はインターネットで確認できますが、毎日の終値をひとつひとつ調べるのは手間がかかります。

そのため、相続手続きの際に証券会社から発行される残高証明書を利用するのがおすすめです。

必要な情報がまとめて記載されており、評価額の確認がスムーズにおこなえます。

故人が上場株式を保有していたかを調べるには、まず証券会社や信託銀行などから送付される「取引残高報告書」や「評価証明書」を確認しましょう。

取引残高報告書は、株式の取引がある場合は通常3か月に1回、取引がない場合でも残高があれば年に1回は送付されます。

これらの書類には、保有銘柄・株数・相続時点での株価(時価)などが記載されており、遺産分割協議を進めるうえでの重要な資料となります。

手元に届いたら、内容を確認し、大切に保管しておきましょう。

なお、証券口座の情報が不明な場合や、古い紙の株券が見つかった場合には、証券保管振替機構(通称「ほふり」)に照会することで、故人がどの証券会社に口座を持っていたかを調べることが可能です。

被相続人が7月1日に亡くなり、保有していた上場株式3,000株を相続する場合の相続税評価額について考えてみましょう。

相続発生日の終値と3つの平均額は以下のとおりです。

上記のうち、一番低い価格は7月の最終価格の平均額である2,900円だとわかります。

したがって、上場株式の相続税評価額は、「2,900円×3,000株=870万円」です。

非上場株式は、上場株式のように株式市場での取引がないため、評価額を算出する際には「財産評価基本通達」(国税庁が定めた評価基準)にもとづいて計算をおこないます。

評価方法にはいくつかの種類があり、どの方法を用いるかは、相続により株式を引き継いだ人の立場によって異なります。

たとえば、会社の経営に影響力を持つ同族株主などの場合は「原則的評価方法」が用いられ、それ以外の株主であれば「配当還元方式」によって評価されます。

非上場株式の相続税評価額の算出方法については、下記記事で詳しく解説しています。

非上場株式の場合、株式の市場価格が存在しないため、終値や平均株価といった情報は存在しません。

評価は決算書類にもとづいておこないます。

そのため、まずは発行会社に連絡して直近の決算書(貸借対照表や損益計算書など)の開示を求めましょう。

決算書を入手した後、それらの資料をもとに税理士に評価を依頼するのが一般的な流れです。

まずは被相続人の遺品や郵便物を確認し、株券や会社からの通知がないかを調べましょう。

株券が見つかった場合や、それらしい郵便物がある場合は、発行会社に対して株式の残高証明書を請求することで、保有の有無を確認できます。

もし自宅を探しても手がかりが見つからない場合は、株券が貸金庫に保管されているケースもあります。

被相続人が利用していた金融機関に問い合わせ、貸金庫の利用履歴を確認してみてください。

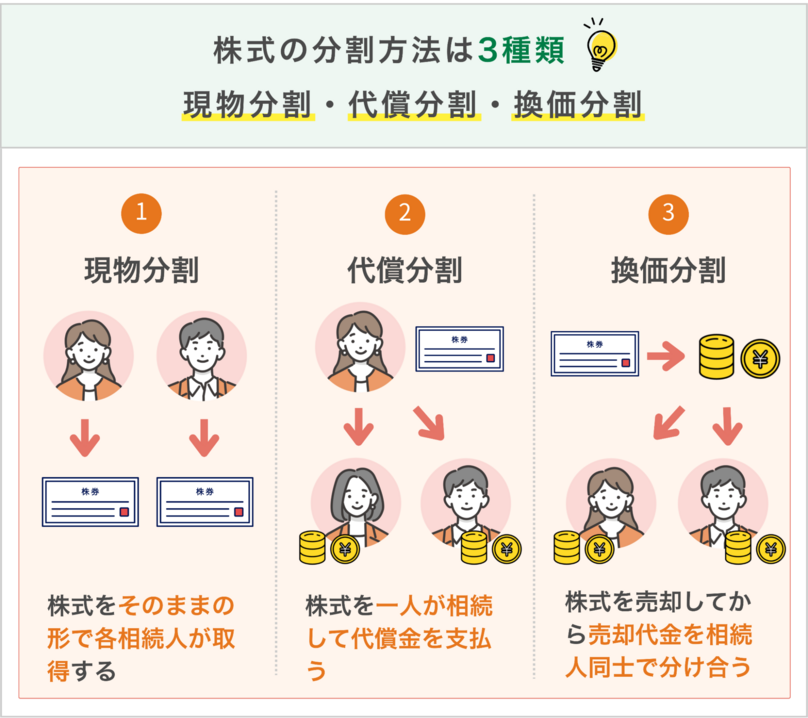

相続人が複数いる場合、株式をどのように分割するかを決める必要があります。

主な分割方法には以下の3種類があり、それぞれの状況に合わせて最適な方法を選択します。

現物分割は株式を売却することなく、そのまま分割する方法です。

たとえば、株式3,000株を兄弟姉妹三人で相続する場合、金銭に換えることなく、兄弟姉妹それぞれが1,000株ずつ株式を相続します。

非上場株式の場合、経営に関与したい相続人が引き継ぐケースが多いです。

現物分割のメリットは手続きがシンプルで、売却時の税金が発生しないことです。

しかし、株式の価値は常に変動するため、分割した時点では公平でも、将来的に特定の相続人が持つ株式の価値だけが上昇・下落し、不公平感につながる可能性があります。

また、非上場株式の場合、株式が分散して経営が不安定になるリスクも考慮する必要があります。

代償分割は、特定の相続人が株式を全てまたは多く相続する代わりに、ほかの相続人に対してその分に見合う現金(代償金)を支払う方法です。

たとえば、長男が評価額1000万円の非上場株式を全て相続し、代わりに次男に現金500万円を支払います。

代償分割は、株式を分散させたくない場合(特に非上場株式の経営権維持)や、特定の相続人が株式の相続を強く希望する場合に有効です。

ただし、株式を相続する側に、ほかの相続人へ支払うための十分な資力(現金)が必要になるという点が大きなポイントです。

なお、代償金の金額は法定相続分に応じて決めることが一般的ですが、相続人同士の話し合いで決めることも可能です。

換価分割は、株式を売却してから売却代金を相続人同士で分け合う分割方法です。

相続人の誰もが株式の保有を望まない場合に適しています。

たとえば、評価額3,000万円の株式3,000株を兄弟姉妹三人で相続する場合、はじめに三人の中から代表者を決めます。

そして、その代表者が相続手続の中で株式3,000株を売却します。

次に売却して得られた現金3,000万円を三人で分配します。

現金を分けるため、1円単位で公平に分割できるという大きなメリットがあります。

一方で、売却時に税金(譲渡所得税)がかかることや、非上場株式の場合は買い手を見つけるのが難しい点がデメリットです。

なお、売却代金の配分は法定相続分にしたがうか、別の方法で決めても構いません。

相続した株式を保有し続けるのではなく、売却して現金化したいと考える方も多いでしょう。

株式を売却するには、まず故人名義から相続人名義の証券口座へ株式を移管する手続きが必要です。

売却の手順は、各相続人が自分の相続分を個別に売却する場合と、相続人全員の合意で一括売却して現金を分ける(換価分割)場合とで少し異なります。

また、売却したい株式が非上場株式の場合は、上場株式のように市場で自由に売買できないため、手続きがより複雑になる可能性があります。

相続した株式を売却(現金化)する手順を詳しく見ていきましょう。

相続した株式を自分で売却したい場合は、まず故人が利用していた証券会社で自分名義の証券口座を開設する必要があります(まだ口座がない場合)。

そのうえで、遺産分割協議書など必要書類を証券会社に提出し、故人の口座から自分の口座へ株式を移してもらいます。

移管が完了すれば、その株式はあなたの所有となり、自分の判断でいつでも売却できるようになります。

相続人全員が株式の売却を希望している場合は、代表者を一人決め、その代表者が一括して売却手続きを進める方法もあります。

まず、相続人の中から代表者を決め、ほかの相続人は「株式の売却を代表者に委任する」という内容の委任状を作成します。

次に、代表者が証券会社に自分名義の口座を開設し、相続した全ての株式をその口座に移管します。

移管が完了したら、代表者が全ての株式を売却します。

そして、売却によって得られた現金(税金や手数料を差し引いた額)を、遺産分割協議で決めた割合に応じて各相続人に分配します。

非上場株式は、その多くに「譲渡制限」が付けられており、自由に売却することができません。

そのため、売却を希望する場合は、まず株式を発行している会社の定款を確認し、譲渡制限の有無を調べる必要があります。

譲渡制限がある株式を売却するには、会社の取締役会などの承認を得なければなりません。

承認を得た上で、自分で買い手を見つける必要がありますが、買い手探しは非常に困難なのが実情です。

ただし、会社によっては定款で「相続人から会社への売渡請求」が定められている場合があります。

これは、会社が相続人から株式を買い取ることを約束する制度です。

この定めがあれば、会社に買い取ってもらうことで現金化が可能です。

相続が発生したことを知った日の翌日から10か月以内に相続税の申告書を提出し、税金を納付しなければなりません。

この期限を1日でも過ぎてしまうと、本来納めるべき税金に加えて、「無申告加算税」や「延滞税」といったペナルティが課せられてしまいます。

遺産分割協議が長引いたり、財産調査に時間がかかったりしても、この期限は原則として延長されません。

相続が発生したら、できるだけ早く手続きに着手することが重要です。

株式を相続する権利自体には時効はありませんが、相続税の納付義務には時効があります。

原則として、相続税の時効は申告期限から5年です。

ただし、財産を意図的に隠したり、故意に申告を怠った場合など「悪意」があると判断されると、時効は7年に延長されます。

また、相続税の申告をすでに済ませたあとで、申告漏れの株式が見つかった場合は、時効が成立していなければ「修正申告」をおこない、不足分の税金を追加で納付する必要があります。

申告漏れをそのままにせず、早めに対応しましょう。

相続税には時効がありますが、「いずれ時効が成立するから」と安易に待つのは非常に危険です。

というのも、税務署の調査は非常に精緻で、申告漏れや無申告は高い確率で時効成立前に発覚します。

もし時効前に発覚した場合、延滞税に加え、無申告加算税や重加算税といった厳しいペナルティが課され、結果として納税額が大幅に膨らむ可能性があります。

相続税の申告漏れに気づいた時点で、できるだけ早く自主的に申告・修正することが、リスクを最小限に抑えるための最善策です。

未受領配当金とは、株主が配当金の支払い日を過ぎても、株主が受け取っていないままになっている配当金のことです。

株式を保有していれば、配当金を受け取る権利が発生しますが、この権利にも時効があります。

民法上は10年で時効にかかりますが、上場企業の場合、3年~5年で時効となる旨定款で定めていることが一般的であり、受け取る権利が消滅してしまいます。

未受領配当金の管理は、通常、株主名簿管理人である信託銀行が担っています。

心当たりがある場合は、故人が株主だった会社の株主名簿管理人(信託銀行など)に問い合わせてみましょう。

時効によって権利を失ってしまう前に、できるだけ早く手続きをおこなうことが大切です。

これまで株式相続の手続きや税金について解説してきましたが、ほかにも注意すべき点がいくつかあります。

思わぬ申告漏れや損失を防ぐために、ぜひ押さえておいてください。

故人が亡くなった年に、株式の売却益や配当金などの所得があった場合、相続人が故人に代わって所得税の確定申告をおこなう「準確定申告」が必要になることがあります。

準確定申告の期限は、相続の開始を知った日の翌日から4か月以内と、相続税の申告(10か月)よりも短く設定されているため、特に注意が必要です。

生前に受け取った配当金や、株取引で得た利益は、故人の所得として準確定申告の対象となります。

ただし、配当の権利が確定していても、故人が亡くなるまでに受け取っていなかった配当金は相続財産に含まれるため、準確定申告の対象にはなりません。

相続した株式を売却して利益(譲渡所得)が出た場合、相続税とは別に「譲渡所得税」がかかります。

税率は、所得税・復興特別所得税・住民税を合わせて20.315%です。

たとえば、100万円で相続した株式を150万円で売却した場合、売却益50万円に対し、50万円 × 20.315% = 101,575円の税金がかかります。

なお、相続税の申告から3年以内の売却であれば、特例として納めた相続税の一部を株式の取得費に加算でき、譲渡所得税を軽減できます。

株式の価値は日々変動します。

そのため、相続手続に追われて慌てて売却したり、株価をよく確認せずに売却したりすると、大きな損失を出してしまう可能性があります。

また、多くの会社は年に1~2回、配当金や株主優待の権利がもらえる「権利確定日」を設けています。

この日を過ぎてから売却すれば配当金を受け取れますが、その直前に売却してしまうと、本来もらえたはずの利益を逃すことになります。

売却を検討する際は、株価の動向や権利確定日などをしっかり確認し、慎重にタイミングを見極めることが大切です。

ここまで見てきたように、株式の相続には複雑な手続きや専門的な判断が伴います。

特に、非上場株式の評価が難しい、相続人間で意見が対立しているといった場合は、ご自身たちだけで解決しようとせず、速やかに専門家へ相談することをおすすめします。

法律の専門家である弁護士や、税務の専門家である税理士に相談することで、以下のようなメリットが得られます。

特に下記のような状況の方は、専門家の力が不可欠です。

一人で抱え込まず、専門家への相談を検討しましょう。

「ベンナビ相続」は、相続問題に強い弁護士を簡単に検索できるポータルサイトです。

法律事務所を自分で探す際には、弁護士の得意分野や料金の比較など意外と面倒な点が多いもの。

「ベンナビ相続」では、以下の条件で絞り込み検索できるため、あなたにぴったりの弁護士を手間なくすぐに見つけられます。

初回相談が無料で、分割払いに対応している弁護士も多く、費用面での負担を軽減できるのもおすすめポイント。

夜間や休日に相談できる事務所も多数掲載されているため、緊急で相談したい場合でも安心です。

依頼するか決めていなくても、本当に弁護士に依頼すべきかも含めてまずは無料相談を利用してみましょう。

株式の相続は、手続きの複雑さや税金の問題、上場・非上場による違いなど、専門的な知識が求められる場面が多くあります。

しかし、この記事で解説したステップやポイントをひとつひとつ理解し、計画的に進めれば、必ず乗り越えられます。

まずは現在の状況を整理し、以下の6つのステップに沿って、優先順位を確認していきましょう。

もし途中で不安や疑問が生じた場合は、一人で悩まず、弁護士や税理士などの専門家に相談することをおすすめします。

的確なアドバイスとサポートを受けることで、大切な株式をスムーズに引き継ぐことができるでしょう。

相続が発生したとき、配偶者は必ず相続人となり、その他の相続人は子ども、父母、兄弟姉妹の順に相続順位が決まります。 相続順位の基本ルールや、「だれがどれくらいも...

遺産相続で遺産分割協議書をどのように作成すればよいのか悩んでいる方も多いでしょう。本記事では、遺産分割協議書の必要性や具体的な書き方を解説します。本記事を読めば...

兄弟姉妹が亡くなり、兄弟姉妹に親や子どもがいない場合には、残された兄弟姉妹が遺産を相続することになります。そこで、本記事では相続における兄弟姉妹の相続順位や割合...

法定相続人の順位が高いほど、受け取れる遺産割合は多いです。ただ順位の高い人がいない場合は、順位の低いでも遺産を受け取れます。あなたの順位・相続できる遺産の割合を...

親等は親族関係の近さを表したものです。この記事では親等とは何か、親等をどうやって数えるかといった基本的なことのほか、親等早見表、親等図を記載しています。親等でよ...

費用の目安やケース別の費用例を詳しく解説。相場より高額になるケースや弁護士費用を払えないときの対処法も解説するので、ぜひ参考にしてみてください。

特定の相続人に遺産を相続させない方法を知りたくはありませんか?夫・妻・兄弟はもちろん、前妻の子・離婚した子供に財産・遺留分を渡したくない人は注目。悩み解消の手助...

亡くなった家族に確定申告が必要だった場合、準確定申告書の提出が必要です。この記事では準確定申告書と付表の書き方を記入例付きで詳しく解説します。

本記事では、株式の相続での基本的な手続きの流れや評価方法・注意すべきポイントについて解説します。大切な財産を正しく引き継ぐために、株式相続の基本をしっかり押さえ...

「遺産分割協議」や「相続登記」を行わないうちに相続人の1人が死亡してしまい、次の遺産相続が開始されてしまうことを言います。

義理の娘や息子に相続させるための具体的な対処法、義理の娘や息子に財産を譲ったときに想定されるトラブル事例、弁護士に相談・依頼するメリットなどについてわかりやすく...

被相続人名義の配当金は、いつ亡くなったかで税金が変わります。相続財産として相続税の対象になるケース、相続人の所得として所得税がかかるケースをわかりやすく解説。受...

特別寄与料とは、相続人ではない親族の貢献を金銭で評価する制度です。無償で介護したり、事業を手伝ったりしていた場合は、特別寄与料を主張するのも選択肢のひとつです。...

相続人申告登記は、遺産分割協議がまとまらない際に過料を免れるための有効な制度です。ただし、結局は相続登記が必要となるので、二度手間になる可能性があります。利用す...

叔父や叔母が亡くなった場合、例外的に甥や姪が法定相続人になると法定相続分の計算が複雑になったり、一般的に相続手続きとは異なる点があります。本記事では、叔父や叔母...

特別受益とは、一部の相続人だけが被相続人から特別に得ていた利益のことです。生前贈与や遺贈が特別受益と認められれば、相続財産に加算され、公平な遺産分割をおこなうこ...

遺産分割協議書の作成方法がわからないという方もいるでしょう。また、今後相続登記をする場合、遺産分割協議書を含めたさまざまな書類が必要になることも考えられます。こ...

本記事では、相続人の中で被相続人から贈与などの利益を受け取った特別受益者について解説します。特別受益者の定義や特別受益にあたる贈与の種類、さらに相続人の中に特別...

相続人の中に未成年者や認知症などで判断能力が低下してしまっている方がいる場合、遺産分割協議をおこなうに際に特別代理人の選任が必要となる場合があります。本記事では...

生前、被相続人に対して一定の貢献を果たした相続人は、遺産相続の際に「寄与分」を主張することができます。本記事では、遺産相続で寄与分の主張を検討している相続人のた...