「生前贈与された相続財産に対して、遺留分を請求できる?」といった相続に関するお悩みを抱えている方は少なくありません。

生前贈与とは、被相続人となる人が存命中に自分の財産を他人へ贈与する行為です。

生前贈与がおこなわれたことにより、自分が受け取るはずだった最低限の相続財産(遺留分額)を十分に受け取れなかった場合、遺留分が侵害されている状態だといえます。

本記事では、生前贈与により遺留分が侵害された方に向けて、遺留分の侵害を請求できる対象の財産の種類や、相続人別の割合、計算方法、請求方法を解説します。

また、遺留分侵害額請求をするうえで注意したい時効や、トラブルに発展しないための対策も紹介するので参考にしてみてください。

被相続人が亡くなる前に行った生前贈与も、原則として相続財産に含めて遺留分を計算します。

多額の生前贈与によって自分の取り分が侵害されている場合、生前贈与を受けた人に対して金銭の支払いを請求(遺留分侵害額請求)できる可能性が高いです。

特定の相続人への贈与(特別受益)や一定期間内の贈与は、遺留分を計算するための財産価額に算入する(持ち戻す)と定められています。

生前贈与によって、相続人同士の公平性が著しく害されるのを防ぐためです。

例えば、相続開始時の財産が1,000万円しかなくても、亡くなる3年前に長男へ2,000万円の生前贈与があった場合、遺留分は合計3,000万円を基準に計算されることになります。

遺留分とは、被相続人の意思(遺言や生前贈与)にかかわらず、一定の相続人が法律上最低限受け取ることが保障されている遺産の割合のことです。

被相続人が遺言や贈与によって財産の分け方を自由に決めたとしても、一定の相続人には遺留分が保障されています。

自分の遺留分が侵害された場合、侵害額に相当する金銭の支払いを請求することが可能です(遺留分侵害額請求権)。

例えば、遺言で兄が不動産(評価額3,000万円)をすべて相続し、弟の遺留分が500万円侵害された場合、弟は兄に対して遺留分侵害請求をおこなえます。

遺言で遺留分を侵害する内容が書かれていても、法律上の要件を満たしていれば無効にはならず、有効に成立します。そのうえで、遺留分を侵害する形で財産を多く受け取った人に対して請求をする形です。

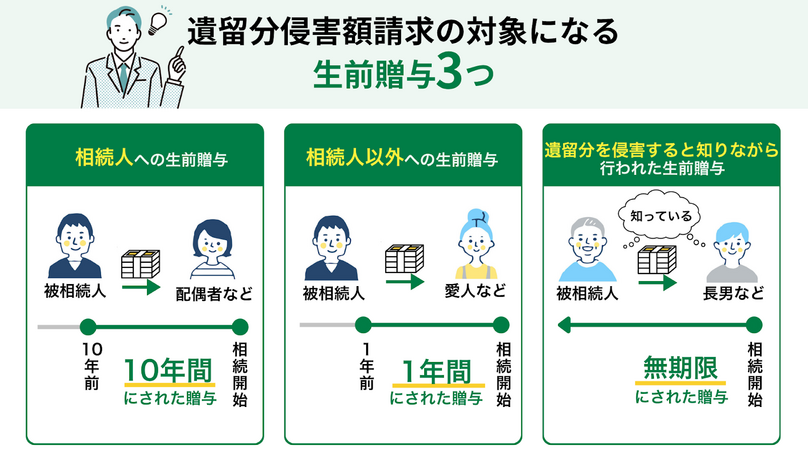

具体的に、どのような生前贈与が遺留分侵害額請求の対象となるのか、3つのパターンに分けて解説します。

第千四十四条 贈与は、相続開始前の一年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、一年前の日より前にしたものについても、同様とする。

2 第九百四条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「一年」とあるのは「十年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

引用元:民法 | e-Gov法令検索

相続人に対する特別受益にあたる生前贈与は、相続開始の10年前までにおこなわれたものに限り、遺留分侵害額請求の対象となります。

特別受益とは、複数の相続人がいる状況において、特定の相続人が被相続人から特別に得ている利益のことです。

すべての生前贈与が特別受益にあたるわけではありません。以下の場合において、遺産の前渡しと受け取れる、多額の贈与を受けた場合は特別受益に該当します。

相続開始が2025年10月1日の場合、2015年10月1日以降におこなわれた相続人への特別受益が持ち戻しの対象となります。

相続人ではない人への生前贈与は、原則として相続を開始する1年前までにおこなわれたものだけが遺留分侵害額請求の対象となります。

具体的には、以下の人物は相続人に該当しないため、対象期間は1年です。

例えば亡くなる半年前に内縁の妻へ100万円を贈与していた場合、原則として100万円を遺留分の計算に含めます。しかし2年前に贈与していた場合は、遺留分の計算に含める必要がありません。

被相続人と財産をもらった人の両方が「この贈与をするとほかの相続人の遺留分を侵害する」と知っていた場合、1年や10年といった期間制限なく、贈与はすべて遺留分侵害額請求の対象です。

ただし、実務上、当事者双方が「知っていた」ことを客観的な証拠で立証するのは容易ではありません。

例えば、被相続人が「ほかの兄弟には内緒で、お前に全財産を生前贈与する。これで遺留分も渡さなくて済むだろう」といった発言をしていた録音などがあれば、悪意が認められやすくなります。

生前贈与によって遺留分が侵害された可能性がある場合、「自分に請求する権利があるのか」「ある場合はどれくらいの割合が保障されているのか」を正確に把握することが重要です。

遺留分の権利を持つ人と、具体的な割合について解説します。

生前贈与で侵害される遺留分の権利者は、配偶者と子ども、直系尊属(父母または祖父母)に限られます。

兄弟姉妹も法定相続人にはなり得ますが、遺留分は認められていません。

また、子どもの代襲相続人である孫は、直系尊属のため遺留分の権利が認められます。しかし兄弟姉妹の代襲相続人である甥姪には、権利はありません。

例えば「全財産を妻に相続させる」という遺言があった場合でも、被相続人の兄弟姉妹や代襲相続した甥姪は遺留分を請求することはできません。

被相続人との生活関係が密接で、経済的な保障の必要性が高い相続人を保護することを目的としています。

法定相続人の遺留分の割合は民法第1042条に規定されており、配偶者、子ども、直系尊属などの法定相続人の組み合わせによって遺留分は異なります。

遺留分として保障される割合は、相続財産全体の「総体的遺留分」と、各相続人が個別に持つ「個別的遺留分」の2段階で考えます。

総体的遺留分は、直系尊属のみが相続人の場合は遺産の1/3、それ以外の場合は1/2です。

個別的遺留分は、その総体的遺留分に各自の法定相続分を掛けて算出します。

|

法定相続人の組み合わせ |

総体的遺留分 |

各人の遺留分(個別的遺留分)の割合 |

|

配偶者のみ |

1/2 |

配偶者:1/2 |

|

配偶者と子ども |

1/2 |

配偶者:1/4、子ども:1/4 |

|

配偶者と直系尊属 |

1/2 |

配偶者:1/3、直系尊属:1/6 |

|

配偶者と兄弟姉妹 |

1/2 |

配偶者:1/2、兄弟姉妹:なし |

|

子どものみ |

1/2 |

子ども:1/2 |

|

直系尊属のみ |

1/3 |

直系尊属:1/3 |

※子どもや直系尊属が複数人いる場合は、頭数で等分する。

(遺留分の帰属及びその割合)

第千四十二条 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

引用元:民法 | e-Gov法令検索

具体的にどのような生前贈与が遺留分トラブルに発展してしまうのでしょうか。

遺留分トラブルの典型例と発覚するきっかけについて解説します。

事業用の財産(自社株、工場、店舗など)は価値が高額になりやすく、後継者である特定の子どもに集中して生前贈与すると、ほかの子どもの遺留分を大きく侵害する可能性があります。

事業承継では、経営の安定化のために株式や工場、店舗などの財産を後継者に集中させることが不可欠です。

しかし、ほかの相続人から遺留分侵害額請求をされると、後継者は高額な金銭の支払いを求められることになります。

会社の財産は個人の財産ではないため、支払いのために会社の経営資金を充てることはできず、後継者個人の資産で対応しなければなりません。

例えば、後継者の長男に全株式を生前贈与したところ、他の兄弟から遺留分を請求され、後継者が個人資産では支払いきれず、結果的に会社の経営が傾いてしまった、というケースも起こり得ます。

「長年の介護に対する感謝の印」として特定の子どもにおこなった生前贈与も、法的には「特別受益」と判断され、ほかの相続人から遺留分侵害を主張される原因となり得ます。

介護の貢献度については、遺産分割協議において「寄与分」として主張することが可能です。

しかし、寄与分はあくまで遺産分割の際に考慮されるものであり、遺留分の計算とは直接関係がありません。ほかの相続人は、介護の事実とは切り離して、法律上の権利として遺留分を請求できます。

「長女が親の介護を一身に担った」という事実と、「次女が法律上の権利として遺留分を主張する」という事実は、どちらも法的に正当性を認められるため、感情的な対立が深まりやすいです。

相続権のない内縁の夫・妻や、法定相続人ではない孫への多額の生前贈与は、法定相続人の遺産取得分を減少させるため、遺留分トラブルに発展しやすい典型例です。

相続人以外への贈与は、原則として相続開始前1年以内のものか、悪意の贈与でなければ遺留分の対象となりません。

しかし、贈与額が多額である場合、事実を知った相続人は贈与の時期にかかわらず「遺留分を侵害することを知っていたはずだ」として悪意性を主張し、争いになるケースが多く見られます。

実際に、被相続人が亡くなったあと、長年連れ添った内縁の妻に自宅マンションを生前贈与していたことが戸籍や不動産登記の調査で発覚し、被相続人の子どもが遺留分侵害額請求をおこなったというケースがあります。

生前贈与された財産と合わせて、遺留分の対象となる財産も押さえておきましょう。

それぞれの財産がどのようなものか、具体的に解説します。

遺留分を計算する際の基礎となる財産には、被相続人が亡くなった時点で所有していた全ての財産が含まれます。具体的には、以下の財産が対象です。

上記の財産は、原則として相続開始時(死亡時)の時価で評価されます。

例えば、不動産であれば固定資産税評価額や相続税路線価、公示価格などを参考にし、上場株式であれば相続開始日の終値で評価するのが一般的です。

対象となる財産をリストアップし、正確に評価することが、遺留分計算の第一歩となります。

遺言によって相続人以外の親族や第三者(知人、NPO法人など)に与えられた財産(遺贈財産)も、遺留分を算定するための基礎財産に含まれます。

遺贈財産には、以下のような贈与が該当します。

生前贈与とは異なり、遺贈には期間の制限がありません。いつおこなわれた遺言による遺贈であっても遺留分の対象となります。

「私が死んだらこの土地をあなたにあげる」といった、被相続人の死亡によって効力が発生するのが、贈与契約(死因贈与)による財産です。死因贈与財産も、遺贈と同様に遺留分算定の基礎財産に含まれます。

死因贈与は契約であり、遺贈とは異なります。しかし、被相続人の死亡によって財産が移転する点で似ているため、遺贈に関する規定が適用される仕組みです。

遺留分の計算においても遺贈と同じように扱われ、期間の制限なくすべて基礎財産に算入されます。

例えば、被相続人が亡くなる前に、内縁の妻と「私が死んだら自宅マンションを贈与する」という契約を書面で結んでいた場合、マンションの評価額も遺留分の計算に含める必要があります。

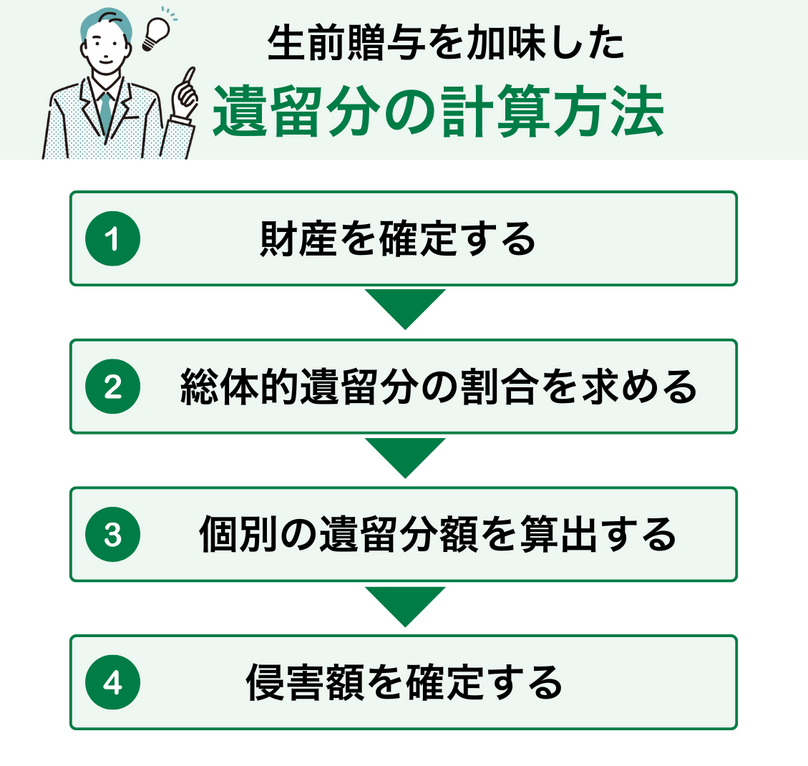

生前贈与を加味した遺留分の計算方法は以下の手順でおこないます。

以下のモデルケースを例に説明します。

|

法定相続人:長男・次男 被相続人の財産:1,000万円 生前贈与:長男に2,000万円(次男はなし) |

遺留分侵害額を計算する最初のステップは、遺留分算定の基礎となる「基礎財産」を確定すること。

相続開始時のプラス財産に、持ち戻しの対象となる生前贈与や遺贈の価額を合算して算出します。計算式は以下の通りです。

|

基礎財産=相続開始時のプラス財産+持ち戻しの対象となる贈与・遺贈の価額-相続債務 |

※相続債務は遺産総額から控除されますが計算が複雑なため、ここでは簡略化して説明。

|

相続財産1,000万円 + 長男への生前贈与2,000万円 = 3,000万円 モデルケースの場合、3,000万円が基礎財産となります。 |

次に、確定した基礎財産全体のうち、法律上、遺留分として保護される割合(総体的遺留分)を確認します。遺留分として保護される割合は、相続人の構成によって決まるのが一般的です。

総体的遺留分の割合は、以下の2パターンです。

|

基礎財産:3,000万円 相続人が長男と次男のため、総体的遺留分は1/2の「1,500万円」です。 |

基礎財産と総体的遺留分割合がわかったら、次に各相続人が具体的にいくら保障されているのか(個別の遺留分額)を算出します。

基礎財産に総体的遺留分割合を掛け、さらに自身の法定相続分を掛けることで計算できます。計算式は以下の通りです。

|

個別の遺留分額=基礎財産×総体的遺留分割合×法定相続分 |

|

・基礎財産:3,000万円 ・総体的遺留分割合:1/2 ・長男の法定相続分:1/2 ・次男の法定相続分:1/2 長男の遺留分額…3,000万円 × 1/2 × 1/2 = 750万円 次男の遺留分額…3,000万円 × 1/2 × 1/2 = 750万円 |

最後に、算出した個別の遺留分額から、自身が実際に相続や贈与によって得た財産額を差し引きます。その残額が、相手方に請求できる具体的な「遺留分侵害額」となります。

計算式は以下の通りです。

|

遺留分侵害額=個別の遺留分額-自身が受けた遺贈や特別受益の額-相続によって得た財産の額 |

|

《長男》 ・個別の遺留分額:750万円 ・長男が受けた生前贈与:2,000万円 ・相続財産:500万円 750万円-2,000万円-500万円=-1,750万円 長男は遺留分よりも受け取った財産が多いため、侵害請求はできません。

《次男》 ・個別の遺留分額:750万円 ・次男が受けた生前贈与:0円 ・相続財産:500万円 750万円-0円-500万円=250万円 次男は遺留分を下回る財産しか得ていないため、長男に対して250万円を請求できます。 |

遺留分侵害額請求権には、以下の2つの時効期間が定められています。

遺留分を請求する際は、時効に注意して早めに動き出すことが重要です。

遺留分権利者が「遺留分の侵害を知ったときから1年間」が最短の時効で、権利が消滅する期間です。

例えば、被相続人の遺言が開示されて特定の相続人に多くの財産が遺贈されていることを遺留分権利者が知ったとします。

遺留分の権利者が「知ったとき」から1年以内に遺留分侵害額請求をしなければ、時効により請求権は消滅します。

遺留分が侵害されていると知った場合は、なるべく早く遺留分侵害額請求をおこないましょう。

また「相続が開始してから10年以上経過した場合」も、時効によって遺留分を請求できる権利が消滅します。

相続が開始した日とは、被相続人が亡くなった日です。

相続が始まったことや、遺留分が侵害されていることを知らなかった場合でも、時効期間は自動的に進行します。

期間内に権利を行使しなければ、権利は完全に消滅し、延長はできません。

相続が開始された場合も、早めに遺留分侵害請求をおこなうことが重要です。

生前贈与によって遺留分を侵害されている場合、受贈者に対して遺留分侵害額請求をおこないます。

具体的な方法や特徴などを確認しましょう。

日本郵政の内容証明郵便を使い、受贈者に対して「遺留分侵害額請求をする」という意思表示をおこないます。

請求自体は通常の郵便でも可能ですが、内容証明郵便であれば以下の内容を証明することが可能です。

請求権を行使したと証明できるため、調停や裁判における「言った・言わない」「請求書を送った・送っていない」という争いを避けられます。

また、内容証明郵便であれば相手方に郵便が到達したときから、時効が成立するまでの期間を6ヵ月止められるというメリットもあります。

遺留分を侵害した人と話し合いができる場合は、まず当事者同士の話し合いで解決を目指すのがおすすめです。

話し合いで請求金額などの折り合いを付けられると、少ない負担で金銭を受け取れます。

話し合いがまとまった場合は、当事者全員の署名と押印がある和解書・合意書を作成しましょう。

当事者間の話し合いに相手が応じない場合は、家庭裁判所に対して「遺留分侵害額の請求調停」を申し立てることが可能です。

調停では調停委員が仲介役となり、当事者双方から話を聞いたり、資料を確認したりして、解決策の提案やアドバイスなどをしてくれます。

調停がまとまった場合は、法的拘束力を有する「調停調書」が作成されます。

遺留分侵害額の請求調停が不成立となった場合は、家庭裁判所に対して「遺留分侵害額請求訴訟」を提起します。

法廷で遺留分侵害額を争う場合、十分に証拠を用意して立証しなければいけません。

相続人だけで裁判の準備をするのは大変なため、相続問題が得意な弁護士に相談・依頼するのがおすすめです。

調停や裁判で支払い義務が確定したにもかかわらず、相手が支払いに応じない場合、相手の財産を差し押さえる「強制執行」という法的な手続きをとることが可能です。

強制執行は、確定した権利の内容を、裁判所を通じて強制的に実現する手続きを指します。

相手の預貯金や給与を差し押さえたり、所有している不動産を差し押さえて競売にかけて売却代金から支払いを受けたりするのが一般的です。

遺留分侵害額請求は、権利を確定させるだけでなく、実現するための手続きまで法的に保障されています。

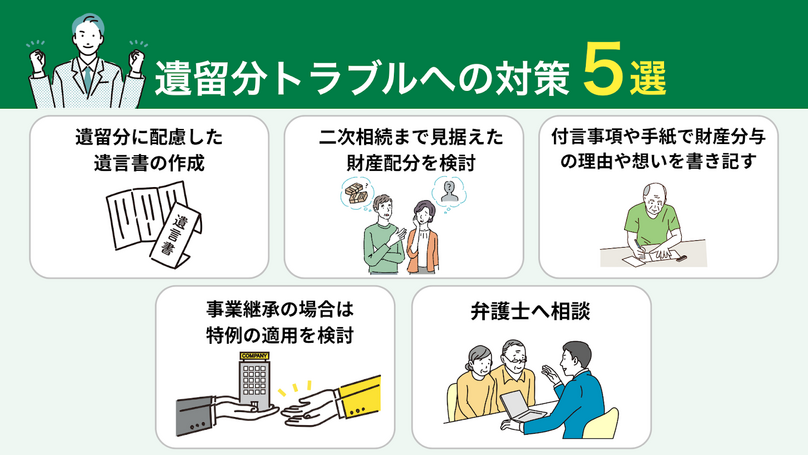

生前贈与をしようと考えている場合、遺留分トラブルを発生させないためにも十分な対策を講じる必要があります。具体的な対策を5つ解説します。

被相続人が、生前に各相続人の遺留分を侵害しないような財産配分を考え、遺言書に財産分配の内容を残しておくことが、遺留分トラブルの対策として有効です。

自筆証書遺言よりも、公証役場で作成する「公正証書遺言」が推奨されています。

公正証書遺言は、法律の専門家である公証人が関与して作成するため、形式の不備で無効になるリスクが極めて低いです。

また相続開始後、家庭裁判所でおこなう検認手続きも不要なため、スムーズな相続手続きが可能になります。

例えば「長男に事業継承のため不動産を相続させるが、次男には遺留分に相当する額の預貯金を相続させる」といった、遺留分に配慮した内容の遺言書を作成しておくことで、将来の紛争を未然に予防できます。

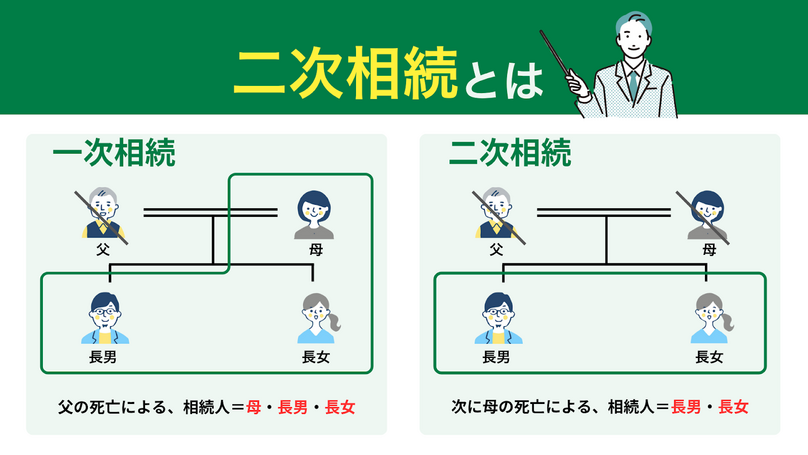

二次相続とは、相続人にとって2回目の相続がおこなわれることを指します。

例えば、父親が他界して相続(一次相続)がおこなわれた次に、母親が亡くなっておこなわれた相続(二次相続)のことです。

被相続人である父親は二次相続まで見据えて財産配分を考えなければ、最終的に子どもの間で不公平が生じ、新たなトラブルの原因となる可能性があります。

特に税務面では、一次相続で「配偶者の税額軽減」という特例を最大限利用して妻に多くの財産を相続させると、一次相続での相続税は抑えられます。

しかし、二次相続で子どもたちが相続する財産が大きくなってしまい、トータルの税負担が重くなるケースがあります。

一次相続の段階で、二次相続時の財産構成や税負担をシミュレーションし、家族全体で最も負担が少なく、公平な分割案を検討しておくことが重要です。

遺言書の「付言事項」という、法的な効力がないメッセージ部分を活用し、財産分与の理由や想いを伝えることも、遺留分トラブルの予防に有効です。

「なぜそのような財産配分にしたのか」「各相続人への感謝の気持ち」を書き残しましょう。

相続トラブルは、遺産の金額だけではなく、「なぜ自分だけ少ないのか」といった感情的な要因が大きく影響します。

付言事項で被相続人の真意や想いを伝えることで、財産を多く受け取れなかった相続人の納得感を得やすいです。感情的なしこりを和らげることが期待できます。

中小企業の事業承継には、「遺留分に関する民法の特例」を活用できる場合があります。

遺留分に関する民法の特例とは、後継者が先代経営者から贈与によって取得した自社株式や事業用資金を遺留分を算定する基礎財産から除外できる制度です。

通常、価値の高い自社株を後継者一人が相続すると他の相続人の遺留分を大きく侵害してしまいます。

遺留分侵害請求を受けると、後継者は遺留分権者に対して、多額の金銭を支払わなければならず、事業継続が困難になるリスクがあります。

事業継続が困難になる事態を避けるため「経営承継円滑化法」に定められている特例です。

ただし、特例を利用するには、生前に推定相続人全員の合意を得た上で、経済産業大臣の確認、および家庭裁判所の許可を受けるという複雑な手続きが欠かせません。

検討する際は早期に専門家へ相談しておくと、スムーズに特例を適用できるでしょう。

生前贈与で遺留分トラブルを起こさないためにも、早期に弁護士へ相談するのがおすすめです。

遺留分の計算や証拠収集、相手方との交渉、調停、訴訟といった法的手続きには、専門的な知識と経験を要します。

自分で対応すると相手方との対立が深まったり、手続きを誤って不利な結果になったりする可能性が考えられるでしょう。

弁護士に依頼すれば、法に基づいた正確な遺留分侵害額を算出し、冷静かつ有利に交渉を進められます。

また、複雑な手続きをすべて任せられるため、精神的な負担を大幅に軽減できる点も大きなメリットです。

問題がこじれてしまう前に、相続問題に精通した弁護士に相談することが、最善の解決への近道となります。

生前贈与や遺留分について悩んでいるなら、ベンナビ相続の利用がおすすめです。

ベンナビ相続は、相続に関する専門的な知識と経験をもつ弁護士を検索できるサイト。

全国各地の相続に強い弁護士が多数掲載されており、24時間相談可能です。

地域や相続問題の種類など、希望する条件を入力すれば、絞り込み検索で条件に合った弁護士を見つけられます。

生前贈与や遺留分に関する問題が発生した場合は、早めに弁護士へ相談しましょう。

生前贈与の遺留分に関するよくある質問とその回答を紹介します。

原則として孫は相続人ではないため、「相続人以外への贈与」として扱われます。

相続開始前1年以内におこなわれた生前贈与か、当事者双方が遺留分を侵害すると知っておこなった悪意の贈与のみが遺留分の対象です。

ただし、本来相続人であるはずの子どもがすでに亡くなっており、孫が子どもに代わって相続する「代襲相続人」となっている場合は例外です。

孫は「相続人」として扱われるため、相続開始前10年以内に行われた特別受益にあたる贈与が遺留分計算の対象となる可能性があります。

原則として、贈与された時点ではなく、「相続開始時(被相続人が亡くなった時点)」の時価で評価されます。贈与後に不動産の価値が大きく変動している場合は、注意が必要です。

不動産の時価の算定方法には、固定資産税評価額、相続税路線価、不動産業者の査定額など複数の基準があります。

当事者間で評価額について合意できればどの基準を用いても構いません。

しかし争いになった場合は、最終的に裁判所が選任した不動産鑑定士による鑑定評価額に基づいて判断されることが一般的です。

まずは請求を無視せず、内容を法的な観点から慎重に検討する必要があります。

請求されている金額が正確か、そもそも相手の主張が正当なものか、時効が成立していないかなどを確認することが重要です。

法的な知識が少ない場合、自分で判断するのは困難なため、速やかに相続問題に詳しい弁護士に相談することをおすすめします。

仮に支払い義務がある場合でも、弁護士を介すことで、支払い方法について冷静に交渉を進めることが可能です。

相手方の要求をすぐに飲むのではなく、専門家のアドバイスを受けながら適切に対応しましょう。

遺留分侵害額の支払いは、一括払いが原則です。

しかし、請求者との間で合意ができれば、分割払いや相続した不動産の一部を譲渡するといった「代物弁済」での支払いもできます。

まずは、当事者間で支払い方法について協議することが重要です。

もし支払いが確定したにもかかわらず支払えない場合は、給与や預貯金、相続した財産そのものが差し押さえられ、競売にかけられてしまうリスクがあります。

リスクを避けるためにも、弁護士に相談し、現実的な支払い方法を交渉することが賢明です。

相続放棄をすると、その方は法律上「初めから相続人ではなかった」とみなされます。

相続人でなくなるため、遺産を相続する権利一切を失うと同時に、遺留分を請求する権利も失います。

被相続人に多額の借金がある場合などは相続放棄が有効な選択肢となりますが、最低限の取り分を確保できる遺留分の権利も失ってしまいます。

相続放棄をすべきかどうかの判断は、財産調査を慎重におこなった上で決定することが大切です。

兄弟姉妹に、遺留分はありません。

遺言によって兄弟姉妹の相続分がゼロとされていた場合でも、遺留分侵害額請求をおこなうことはできません。

遺留分が認められる権利者の範囲は、民法第1042条で「兄弟姉妹以外の相続人」と明確に定められています。

遺留分制度は、配偶者、子ども、直系尊属(父母など)といった生活保障の必要性が高い相続人を保護することが目的です。

兄弟姉妹は相続人に比べて被相続人との生活関係が遠いと考えられるため、遺留分による保護の対象外とされています。

生前贈与された財産は、遺留分侵害請求の対象に含まれます。

本来相続できる予定だった遺産よりも、実際に相続した遺産が少ない場合は、遺留分侵害が起こっている可能性が高いです。

遺留分を請求できる権利があるかを確認してから、生前贈与を受けていた人に遺留分侵害請求を行いましょう。

遺留分侵害額請求権は、最短で遺留分を侵害する贈与・遺贈があったことを知ったときから1年以内に権利を行使しなければ消滅します。

遺留分侵害で悩んでいる場合は、できる限り早く相続問題が得意な弁護士に相談するのがおすすめです。

「ベンナビ相続(旧:相続弁護士ナビ)」であれば、初回の面談相談無料に対応している弁護士事務所もみつけられます。

相談後に必ず依頼しなければいけないという訳ではないため、まずは弁護士との相談から始めてみてください。

遺留分とは相続人が最低限の遺産を確保するための制度です。侵害された場合には遺留分侵害額請求により財産を取り戻すこともできます。ただし、この権利は被相続人の兄弟姉...

遺留分を計算する際は、通常の法定相続分とは違った分け方をしますので、今回は遺留分の計算方法と遺留分の割合についてご紹介します。

代襲相続がどこまで続くのかは、被相続人との関係性によって異なります。被相続人の実子はもちろん、養子でも代襲相続できるケースもあります。本記事では、代襲相続がどこ...

法定相続分とは、被相続人(亡くなった方)が遺言で財産の配分を指定しなかった場合に適用される「遺産の相続割合」のことです。本記事では、法定相続分の配分や計算方法を...

代襲相続(だいしゅうそうぞく)とは、亡くなった被相続人の子が本来相続するはずだったところ子もすでに亡くなっている場合、その子の孫が代わりに相続することを言います...

遺留分とは、遺言にかかわらず相続人に最低限保障される財産のことですが、兄弟姉妹には適用されません。本記事では、兄弟姉妹に遺留分がない理由や遺留分がなくても遺産を...

この記事では、生前贈与により遺留分を侵害されている方に向けて、受贈者に対して遺留分侵害額請求ができるかどうか、遺留分の割合や遺留分侵害額の計算方法などの基礎知識...

【遺留分侵害額(減殺)請求を徹底解説】特定の相続人にだけ有利な内容の遺産分配がなされた場合に、自分が受け取れる最低限の遺産の取り戻せる制度です。遺言書や生前贈与...

財産目録とは、何が相続財産となのか一覧にした表のことを言い、プラスの財産はもちろん、借金、負債といったマイナス財産などもすべて記入しておくことで、相続財産の有無...

代襲相続は、孫しか相続できないと思っていませんか?孫がいない・被相続人の両親が既に他界している場合なら兄弟姉妹でも代襲相続が可能です。本記事では、代襲相続の仕組...

家族信託された財産が遺留分の対象になるかどうかは、明確な決まりはありません。しかし、実務上は対象となる傾向になるようです。この記事では、家族信託の遺留分を請求で...

法定相続分と遺留分は、相続人に認められた相続分であるため、同じもののように思うかもしれません。しかし、法定相続分はあくまで目安であり、遺留分のように強制力ももち...

法定相続分とは法律上、各法定相続人の取り分として定められた割合のことをいい、遺留分とは兄弟姉妹を除いた法定相続人が相続できる最低限の割合をいいます。 本記事で...

遺留分が受け取れる範囲は、民法によって定められています。そして、原則として孫には遺留分が認められませんが、状況によっては孫の遺留分が認められるケースもあります。...

遺留分は遺言書よりも優先されるので、遺言によって侵害されたときは、「多くもらい過ぎている相手」に返還請求できます。 本記事では、遺留分を回収したあとの相続税申...

遺留分は遺産相続が発生する前におこなわれていた一定の条件を満たす贈与、つまり特別受益についても対象となります。本記事では、そもそも遺留分とは何か、特別受益とみな...

遺留分の放棄は、法定相続人が相続財産に対する最低限の取り分である遺留分を自らの意思で手放すことです。通常、家庭裁判所で手続きをおこなう必要があり、一度放棄をする...

遺留分は一定範囲の法定相続人に認められた正当な権利であり、遺言書をもってしても遺留分を制限することはできないのが原則です。そこで本記事では、財産を渡したくない相...

遺留分は、一定範囲の法定相続人に保障されている最低限の取り分のことです。一方寄与分は、特別な貢献をした者が通常の法定相続分に上乗せした金額を受け取れる制度です。...

遺留分は一部の相続人が最低限相続できる財産の割合のことで、法定相続分の2分の1または3分の1が認められています。遺留分を侵害されている場合は遺留分侵害額請求をお...