相続税の手続きは多くの人にとって初めての経験であり、期限や流れに戸惑うのは自然なことです。

とくに「期限はいつまでなのか」「もし遅れたらどうなるのか」と不安に感じる人は少なくありません。

複雑な書類や手続きが多い相続だからこそ、期限を意識した準備が欠かせません。

当記事では、相続税の期限に関する基本ルールや、期限に遅れた場合のリスクを解説。

期限が迫ったときの具体的な対処法についてわかりやすく説明するので、参考にしてください。

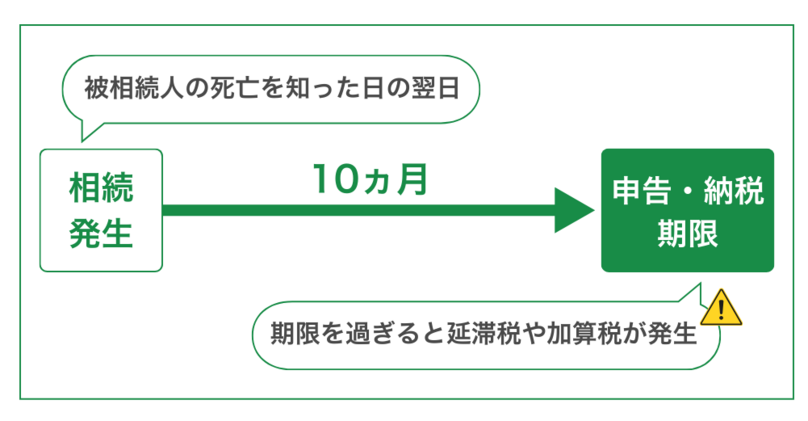

相続税の申告の期限は、「被相続人の死亡を知った日の翌日から10ヵ月以内」と定められています。

期限を過ぎると延滞税や加算税が発生し、例外をのぞいて延長はできません。

例えば、1月15日に被相続人が死亡したことを知った場合、その年の11月15日が申告・納税の期限です。

もし期限日が土日祝日や年末年始と重なる場合は、翌営業日が期限となります。

また、相続税の納付期限も同様です。

申告と同時におこなう必要はありませんが、10ヵ月の期限内に済ませなくてはいけません。

なお、期限の起算日は死亡日ではなく「相続があったことを知った日」。

遠方に住んでいたり疎遠だったりした相続人が、時間が経ってから死亡を知った場合、その時点から10ヵ月です。

相続税の申告・納税期限は原則延長できませんが、災害などによって申告書などの提出が困難になった極めて限定的なケースに限り、延長が認められています。

主に災害や認知、相続放棄、遺贈、失踪宣告、胎児の出生などが理由の場合で、申請すれば最大2ヵ月の延長が可能です。

以前は新型コロナへの罹患でも延長できましたが、現在では認められません。

なお、「相続人間の協議がまとまらない」や「海外在住の相続人と連絡が取れない」といった個別の事情では、原則として延長が認められることはありません。

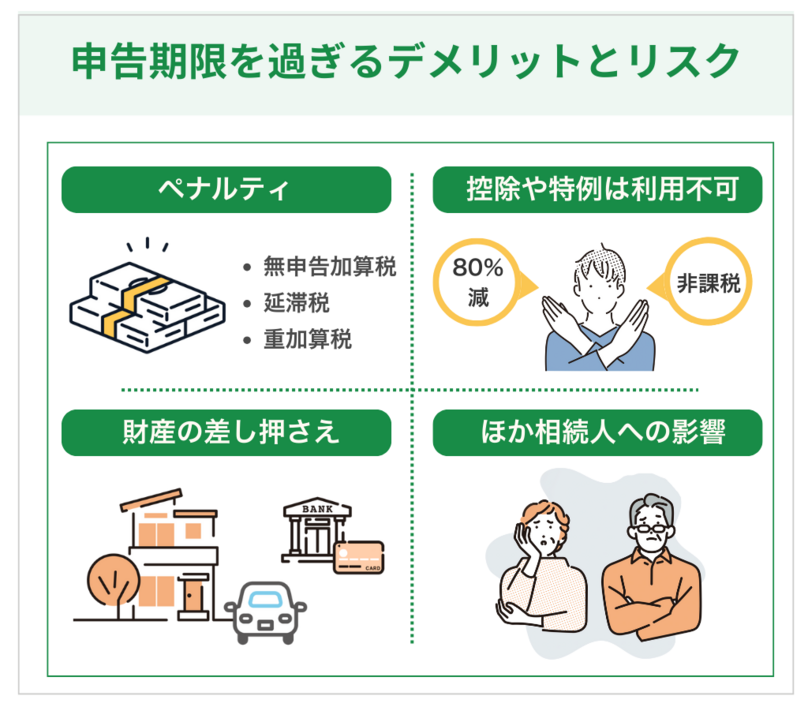

相続税の申告期限を守れなかった場合、単に納税が遅れるだけでなく、さまざまなペナルティが科され、経済的にも精神的にも大きな負担が生じます。

期限を過ぎると発生する具体的なデメリットとリスクを理解し、適切な対応を取ることが重要です。

相続税の申告・納税期限を過ぎると、無申告加算税や過少申告加算税、さらに延滞税という3種類の厳しいペナルティが科せられ、納税額が増加します。

場合によっては数百万円単位で負担が増える可能性があるので注意してください。

| 種類 | 状況 | 課税額 |

| 無申告加算税 | 期限までに申告しなかった場合 | 5%~30%課税 |

| 延滞税 | 納付期限までに税金を納めなかった場合 | 年2.4%~年8.7%課税 |

| 重加算税 | 意図的に申告せず、事実を隠蔽や財産隠しをした場合 | 40%課税 |

期限までに相続税の申告書を提出しなかった場合に課されるのが無申告加算税です。

税務調査の通知があるかないか、あるいは自主的な申告か否かで税率が異なります。

| 状況 | 課税額 |

| 税務調査前に自主的に申告した場合 | 5% |

| 税務署からの調査の事前通知のあとに期限後申告をした場合 | 相続税額が 50万円以内:10% 50万円を超える部分:15% 300万円を超える部分:25% |

| 税務署の調査を受けたあとに期限後申告をした場合 | 相続税額が 50万円以内:15% 50万円を超える部分:20% 300万円を超える部分:30% |

例えば税務調査の通知前に自主的に申告した場合、納付すべき相続税額が1,000万円であれば、その5%にあたる50万円の無申告加算税が課されます。

一方、税務調査後の申告では約200万円の加算税となります。

納付期限までに税金を納めなかった場合には、延滞税が課されます。

納付が遅れた日数に応じて課されるため、支払いが遅れるほど金額は日割りで増えていく仕組みです。

| 期間 | 課税額 |

| 納期限の翌日から2ヵ月以内 | 【① ②のいずれか低い割合】 ①年7.3% ②特例基準割合+1% |

| 納期限の翌日から2ヵ月以降 | 【① ②のいずれか低い割合】 ①年14.6% ②特例基準割合+7.3% |

納期限の翌日から2ヵ月以内は「年7.3%」と「特例基準割合+1%」のいずれか低い割合、それ以降は「年14.6%」と「特例基準割合+7.3%」のいずれか低い割合で計算されます。

令和7年の具体的な税率は、納期限の翌日から2ヵ月を経過する日まで年2.4%、納期限の翌日から2ヵ月を経過した日以後は年8.7%です。

例えば納付すべき相続税額が500万円で、納付期限を30日過ぎて納付した場合、500万円 × 2.4% × 30日/365日 ≒ 9,863円の延滞税が発生します。

意図的に申告せず、事実を隠蔽や財産隠しをした場合(いわゆる脱税)は最も重い重加算税が課され、税率は原則40%です。

なお、申告・納付はしたものの、意図的に相続税を少なく申告した場合は原則として35%の重加算税が課されます。

また、過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合は、重加算税の税率が10%加算され、最大50%もの税率となります。

申告期限を過ぎる場合の2つ目のデメリットは、相続税軽減に使える特例制度が原則として適用できなくなる点です。

例えば、自宅や土地の評価額を最大80%減額できる「小規模宅地等の特例」や、1億6,000万円まで非課税となる「配偶者の税額軽減」などが全て使えないため、節税できずに本来よりも多額の税金を支払うことになります。

なお、未分割申告後の更正の請求または修正申告で適用可能となる場合もありますが、これはあくまで期限内申告に対する例外的な救済措置です。

相続税の期限を過ぎると延滞税が発生するだけでなく、預貯金や不動産といった財産を差し押さえられる可能性があるのもリスクのひとつです。

相続税の納付が滞ると税務署は督促をおこない、それでも納税されない場合には差し押さえを執行します。

相続した不動産や自家用車、銀行口座の預金などが差し押さえの対象となり、最悪の場合、売却されて滞納税に充当される可能性があります。

差し押さえの通知が届いたら速やかに税務署や税理士に連絡し、納税計画を相談してください。

納付を怠ると、ほかの相続人に督促や納付通知が届く可能性があります。

相続税は各相続人が納税義務を負いますが、相続人同士はお互いに連帯して納付しなければならないとされているためです。

連帯納付義務は「相続により受けた利益額」を限度額とし、期間は5年間です。

その間は滞納を続ける限り、ほかの相続人が督促を受けたり影響が出る可能性があります。

家族関係に亀裂が生じる原因となるため注意しましょう。

相続税の納税方法は次から選択でき、原則として一括払いです。

| 支払い方法 | 手数料 | |

| 電子納税 | 口座振替、インターネットバンキング | かからない※ |

| クレジットカード | クレジットカード | かかる |

| 金融機関または税務署窓口 | 現金 | かからない |

| コンビニ | 現金 | かからない |

※インターネットバンキングの場合は金融機関によって発生する場合あり

税務署や金融機関で入手できる納付書を使って現金で支払うほか、インターネットやクレジットカードでも支払えます。

ただしコンビニでのQRコード納付は30万円までしか支払えないため、納付額が高額な方はほかの方法を利用しましょう。

相続税は金銭で一度に納めるのが原則ですが、支払えない場合には延納や物納が認められる場合もあります。

詳しくは後述します。

相続税申告の期限が目前に迫っている場合やすでに過ぎてしまった場合でも、適切な対処法を講じれば、無申告加算税などのペナルティを最小限に抑えられる可能性があります。

重要なのは、諦めずに速やかに行動を起こすことです。

遺産分割協議がまとまらない場合は、「未分割」で期限内に申告をおこないましょう。

一旦、法定相続分で取得したものとして申告し、そのあと遺産分割が確定した段階で「更正の請求」や「修正申告」をおこない、相続税額の清算をする方法です。

例えば妻と子(長女・長男)の計三人が相続人であるケースで、遺産分割が決まらないまま期限が迫っている場合、ひとまず法定相続分(妻2分の1、子各4分の1)で申告をおこないます。

その後、遺産分割がまとまったら改めて申告し直せば、問題ありません。

未分割申告をおこなった場合でも、「配偶者の税額軽減」や「小規模宅地等の特例」を適用可能。

過払い分の還付を受けられます。

万が一期限を過ぎてしまった場合でも、できるだけ早く申告・納税をしましょう。

税務調査の通知が来る前に自主的に期限後申告をおこなうことで、無申告加算税の税率を大幅に軽減できます。

税務調査の事前通知前に自主的に期限後申告をおこなった場合、無申告加算税の税率は5%。

一方、税務調査の通知後に申告すると10%~15%に上がります。

さらに申告が調査をうけたあとになると、15%~20%が課税されるため負担が大きくなります。

| 状況 | 課税額 |

| 税務調査前に自主的に申告した場合 | 5% |

| 税務署からの調査の事前通知のあとに期限後申告をした場合 | 相続税額が 50万円以内:10% 50万円を超える部分:15% |

| 税務署の調査を受けたあとに期限後申告をした場合 | 相続税額が 50万円以内:15% 50万円を超える部分:20% |

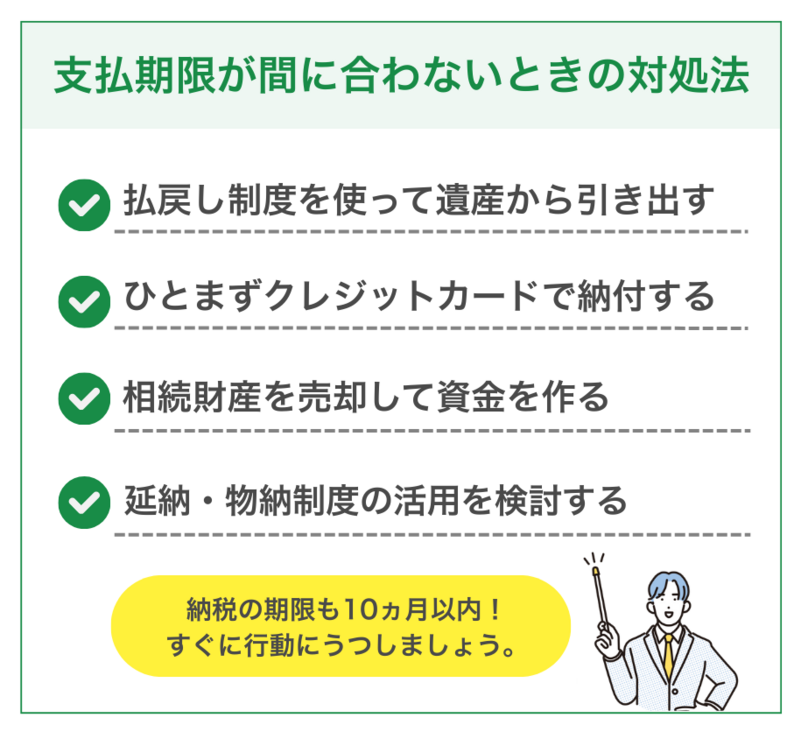

申告は期限内に間に合ったものの、納税するための現金がないという場合でも、いくつかの対処法があります。

納税も10ヵ月以内におこなう必要があるため、「現金が足りない」と思ったらすぐに行動にうつすのが重要です。

相続預金の払戻し制度を利用すれば、遺産分割協議終了前でも各相続人が故人の口座から預金を引き出すことが可能です。

上限金額は次の計算式で算出します。

相続開始時の預貯金額×3分の1×払戻しをおこなう相続人の法定相続分

例えば相続人が配偶者と長女、長男で、故人の口座に600万円ある場合を考えてみます。

配偶者が引き出す場合、600万円×3分の1×2分の1=100万円。

長女や長男が引き出すなら、600万円×3分の1×4分の1=50万円(一人あたり)が上限です。

ただし、金融機関ごとの上限金額は150万円までと決まっています。

手続きは家庭裁判所を通さず、金融機関に必要書類を提出するだけで進められるため、比較的スムーズに現金を確保できるでしょう。

相続税は、クレジットカードでの納付も可能です。

クレジットカードであれば実際の引き落としは1ヵ月~2ヵ月先になるため、それまでにお金を用意する猶予が生まれます。

ただし、クレジットカードは決済手数料がかかる点がデメリット。

手数料は納付税額によって異なり、例えば100万円を納付する際の手数料は9,900円です。

さらに、カード会社によっては利用限度額に制約があるため、事前に確認しておきましょう。

土地や不動産、株式などの相続財産を売却して納税資金を作る方法もあります。

特に相続財産の多くが不動産の場合、現金化しなければ相続税を支払えないケースが多いでしょう。

ただし、売却する相続財産は遺産分割協議が完了して、相続人が決定していることが前提です。

不動産の売却には時間がかかるため、不動産会社へは早めに相談しましょう。

また売却により譲渡所得税が発生する場合もあるため、税理士などと相談しながら計画的に進めるのが重要です。

期限までに相続税を現金で一括納付することが困難な場合は、分割で納税する「延納」や、相続財産自体で納める「物納」が認められる可能性があります。

延納は担保を提供することにより、数年にわたり分割納付できる制度です。

延納も不可能な場合に限り、不動産などを国に物納として差し出すこともできます。

ただし、これらの制度には厳しい要件や利子税の発生が伴うため、「相続財産の大部分が不動産でどうしても現金をいますぐ全額用意できない場合」に使える最終手段と考えてください。

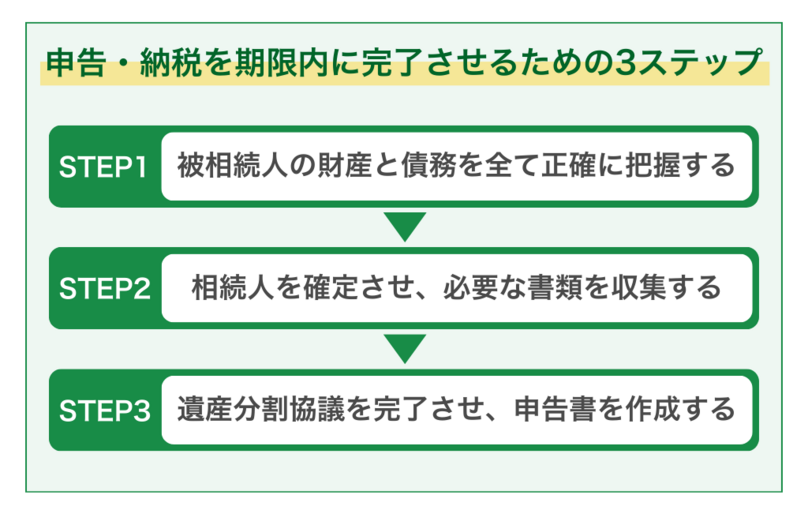

相続税の申告と納税をスムーズに、かつ期限内に完了させるためには、3つのステップで計画的に進めることが不可欠です。

期限に余裕を持った申告と納税を実現させましょう。

相続税の計算の基礎となるため、相続遺産の種類とそれぞれの評価額を正確に把握します。

預貯金、不動産、有価証券などのプラスの財産だけでなく、借入金や未払金といったマイナスの財産も漏れなく把握するのが重要。

さらに、生命保険金や死亡退職金も相続財産に含まれます。

| プラス | ・預貯金 ・不動産 ・有価証券 ・自動車 ・貴金属・骨董品 など |

| マイナス財産 | ・借金 ・未払金 ・損害賠償債務 など |

| みなし相続財産 | ・生命保険金 ・死亡退職金 など |

| そのほか | ・生前贈与 ・名義預金 など |

銀行口座の残高証明書、不動産の固定資産税評価証明書、上場株式の最終価格などを取得するだけでなく、故人の通帳を過去10年分程度確認し、不審な出金がないかなども詳細に調査しましょう。

特に、生前贈与や名義預金の有無は税務調査で問題となりやすいため、入念な確認が必要です。

相続財産を把握する一方、法定相続人の確定作業も早めの行動が重要です。

戸籍謄本を収集し、その後の遺産分割協議書作成や相続税申告に必要な各種書類(住民票、印鑑証明書、固定資産評価証明書など)を漏れなく収集します。

相続人の見落としがあると後々トラブルを引き起こしかねないため、必ず故人の出生から死亡までの連続した戸籍謄本を全て取り寄せ、相続人の確定をおこなってください。

また、住民票、遺産分割協議書には印鑑証明書など、特例や手続きに応じた書類を準備します。

書類の取得には時間がかかるため、早めに着手しましょう。

相続人全員が合意した遺産分割協議書を作成し、その内容に基づいて各相続人の相続財産を確定させたうえで、相続税申告書を作成して提出・納税を完了させます。

遺産分割協議は、相続人全員で話し合いをおこない、誰がどの財産をどれだけ取得するかを決めること。

遺産分割協議書には協議内容を記載し、全員が署名・捺印します。

そのあと、協議書の内容に基づき、相続税計算書を作成して管轄の税務署へ提出します。

相続税の計算は複雑なため、税理士など専門家に依頼するとスムーズでしょう。

相続税の申告・納税の期限は「被相続人の死亡を知った日の翌日から10ヵ月以内」です。

金融機関や税務署へ直接納付するか、クレジットカードや電子納税などで支払いましょう。

期限を延長できるのは災害などごく限られた場合のみ。

もし遅れれば、加算税や延滞税、さらには差し押さえといった重大なリスクに直結するので注意してください。

一方、期限内に未分割申告や相続預金の払戻し制度を活用して適切な対処を取れば、負担を抑えることも可能です。

申告や納付に間に合わないと思ったら、早めに行動にうつしましょう。

期限を意識し、早めの準備と専門家への相談をおこなうことが、安心して相続を進めるための最大のポイントです。

相続税の税率は10%~55%の超過累進課税で、取得金額が大きいほど高くなります。相続税の計算は複雑ですが、流れを理解すれば自分でも計算できます。本記事では、相続...

相続税には配偶者控除(配偶者の税額軽減制度)があり、配偶者が取得した相続財産のうち1億6,000万円または法定相続分相当額のどちらか高い方が控除できるというメリ...

不動産を相続する際に最も気になる相続税も、やり方次第で大きな節税を行うことができます。今回は相続税の計算方法や不動産を相続する際の注意点などをご紹介していきます...

ここでは相続をする人が知っておくべきことを以下の5つのポイントに沿って説明していきたいと思います。

二次相続とは、一次相続で相続人だった配偶者が亡くなって発生する相続のことです。一次相続に比べて税負担が重くなりやすく、相続税対策をおこなうことが大切です。本記事...

税理士への相談料の相場と、費用が発生するタイミング、そして費用を抑えて賢く税理士を利用するためにはどうすれば良いのかをご紹介していきます。

相続税の申告手続きは、相続人自らがおこなう必要があります。しかし、相続財産の内訳や相続・遺贈の状況、法定相続人の数によって、相続税の申告手続きは異なります。本記...

相続税対策の代表例としては生前贈与が挙げられます。しかし相続や贈与にはさまざまな非課税枠が設けられており、状況に応じた適切な判断が必要となります。この記事では、...

代襲相続人(だいしゅうそうぞくにん)とは、代襲相続が起こった際に本来の相続人に代わって相続人になった「本来の相続人の子」などのことをいい、代襲者(だいしゅうしゃ...

一時払い終身保険は相続税対策として有効な手段のひとつですが、注意して利用しないと相続税以外の税金が課されたりする場合もあります。本記事では、一時払い終身保険を相...

建物を相続した場合に、相続税の負担や節税方法が気になる人は多いはずです。本記事では、建物を相続した際の相続税評価額の算出方法や、節税方法、評価額算出時の注意点な...

会社の相続でかかる税金の全てがわかる決定版。相続税・贈与税の計算方法から、事業承継税制などの節税対策、万が一税金が払えない場合の対処法まで 、専門家へ相談する前...

相続不動産の売却は3年以内が節税のカギです。「3000万円控除」と「取得費加算」、2つの特例を賢く使えば税金を大幅に減らせます。どちらがお得か、併用は可能か、と...

本記事では、ゴルフ会員権が相続対象になるかどうかの基準や、相続税評価額の算出方法などについて詳しく解説します。ゴルフ会員権の扱いを正しく理解し、スムーズな相続に...

本記事では、相続財産に不動産が含まれていた方に向けて、固定資産税の名義人が死亡したのに手続きをしないデメリット、ケース別の必要になる手続き、相続発生から相続登記...

本記事では、家族が亡くなった際に弔慰金を受け取った方に向けて、弔慰金が相続税の課税対象になるのか、弔慰金を受け取った場合の相続税額の計算方法とポイント、弔慰金の...

相続税がいくらからかかるかは、法定相続人の人数や家族構成で変わります。相続税の計算に必要な基礎控除額は法定相続人の人数によって異なり、配偶者には税額軽減が適用さ...

本記事では、「特例贈与財産とは何か」を知りたい方に向けて、特例贈与財産の定義・意味・要件などの基礎知識、特例贈与財産を受け取った場合の贈与税の計算方法と計算例、...

相続した不動産を売却する場合、譲渡所得税などの税金が発生しますが、特例制度を利用すれば節税できます。また、不動産売却時には注意点があるので、ポイントをおさえたう...

相続税申告をする際に添付書類として提出するのが印鑑証明書です。印鑑証明書についてはほかの手続きでよく発行からの期限を定められている場合があるのですが、相続税申告...