老後や相続の対策として、注目されている制度が「民事信託」です。

民事信託は、生前の財産管理から円滑な資産承継まで、遺言や成年後見制度では対応しきれない、細やかな対策を実現できる可能性があります。

一方で、手続きが複雑であったり、家族の状況に合わない設計によりトラブルの原因になったりするリスクがあるのも事実です。

本記事では、民事信託の基礎知識から、具体的なメリット・デメリット、手続きの進め方まで、わかりやすく徹底解説します。

民事信託(みんじしんたく)とは、受託者が限定された特定の者を相手として、営利を目的とせず、継続反復しないで引き受ける信託のことです。

財産の管理や移転、処分を信頼できる第三者に任せるため、信託銀行の取り扱う信託商品や投資信託(商事信託)とは異なります。

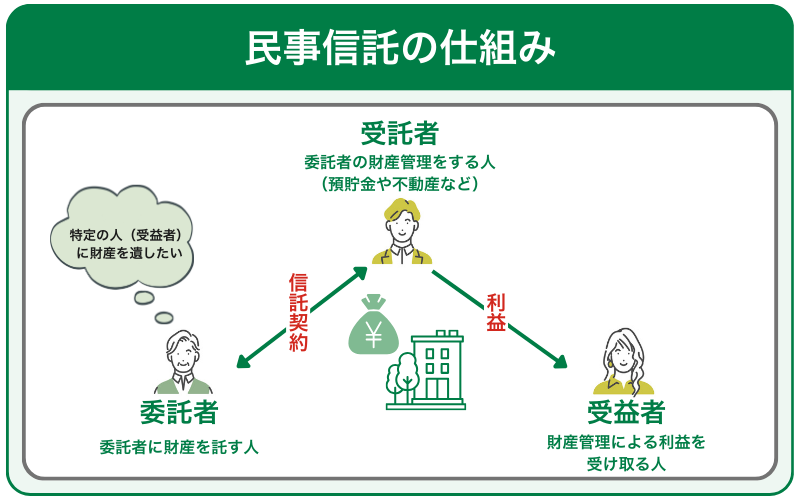

民事信託は「委託者」「受託者」「受益者」の三者間でおこなわれます。

|

委託者 |

不動産や現金などの財産をもち、その管理を任せる人。 |

|

受託者 |

委託者から財産管理を託された人。 |

|

受益者 |

受託者の財産管理を監視・監督し、発生した利益を受け取る人。 |

受託者は、委託された財産の管理や処分を、家庭裁判所の監督を受けずにおこなえるため、信頼できる人にしか任せられません。

そのため、受益者が財産管理を監視・監督するものの、信託を管理監督する「信託監督人」を設置することも可能です。

「民事信託」と「家族信託」は、実質的に同じものであるため、ほぼ同じ意味だと考えても問題ありません。

民事信託は、営利を目的としない信託を指す言葉です。

家族信託は、民事信託という大きな枠組みに含まれる、代表的な活用方法のひとつで、信頼できる家族と契約を結ぶことをいいます。

メディアや広告などが「家族信託」という言葉を頻繁に使うのは、どのような目的で使われる制度なのかを読者がイメージしやすい傾向にあるためです。

民事信託とよく比較される言葉に「商事信託」もあります。

両者の根本的な違いは、信託を「ビジネス(営利目的)」としておこなうかどうかです。

商事信託は、信託業法に基づいて金融庁から免許・登録を受けた信託銀行や信託会社が、手数料(信託報酬)を得ることを目的としているサービスです。

よく耳にするであろう「投資信託」や、信託銀行が提供する「遺言信託」「教育資金贈与信託」などがこれにあたります。

一方で民事信託は、特定の信頼できる第三者が受託者となり、営利を目的とせずに財産管理をおこなうことです。

受託者が報酬を受け取ることも可能ですが、ビジネスとしておこなうことは禁止されています。

受託者が信頼できる三者間によって担われる「民事信託」、金融機関のサービスとして財産の運用や管理を依頼するのが「商事信託」と区別するとよいでしょう。

ここでは、民事信託だからこそできる5つのことを解説します。

順番にみていきましょう。

民事信託は、委託者が自分の判断能力が低下したり亡くなったりしたあとの、今まで築き上げてきた財産の利用方法を事前に決めておくことができます。

信託財産は「誰のために」財産を「どのように使ってほしい」のかを自由に設定できます。

つまり、認知症などで判断能力が低下して財産の移転や管理ができなくなっても、信頼できる人に、自分の意思決定のために財産を管理してもらえるということです。

遺言で指定できるのは、あくまでご自身の財産を誰に渡すかという点です。財産を受け取った相続人が、その財産を将来誰に渡すかについては、元の遺言で指示・拘束することはできません。

また、成年後見制度でも、本人の家族の利益のために財産を処分することなどもできません。

しかし民事信託なら、従来の制度では実現できなかった、自分が生きている間に自由な財産管理の仕組みを作ることが可能です。

民事信託は、財産の管理処分権を、信頼できる一人(受託者)に集約できます。

受託者は、財産の運用による利益を複数の人に分配することも可能になるため、だれが財産を管理するのかで揉める可能性も低く抑えられるでしょう。

たとえば、不動産が共有状態になると、共同相続人全員の同意がないと売却ができなくなります。

そこで民事信託を活用し、不動産の処分や管理方法を定めておくと、受託者の判断で売却が可能になります。

不動産売却で得た利益は分配することもできるので、家族間での財産の公平な配分の実現が可能です。

民事信託は会社などの事業継承においても、自分の持ち株を誰に渡して、経営権は誰に託すのかなどを設定し、希望どおりの承継をおこなえます。

家庭でも同様で、民事信託の設定時に財産の分割方法や割合を定め、委託者が生前から受託者を通じて相続対策をおこなうことが可能です。

そのため、委託者と相続人全員が、納得できる相続のあり方を作り出せます。

遺言では、自分が死んだ際の遺産相続しか指定はできません。

しかし民事信託を活用すれば、3代先の承継まで指定できるため、委託者の子だけでなく、その孫に財産を承継できます。

相続人間の争いを予防することもできるため、長期の計画的な財産承継が可能となります。

現行の遺言や成年後見制度に対して、多くの面で優れているという点が、民事信託にはあります。

たとえば、遺言書は一方的な意思表示となり、書き換え(撤回)ができてしまいます。

成年後見制度は、全ての財産が家庭裁判所の監督下に置かれてしまい、収支報告を毎年おこなわなければなりません。

しかし民事信託は、受託者に財産の管理を任せられて、委託者の希望にそった財産承継が可能です。

家庭裁判所の厳格な関与を受ける必要もないため、家庭裁判所への手続きや報告の負担の軽減もできます。

民事信託は現行制度の不便さを補えるため、自分の財産の今後について悩んでいる人は、民事信託の活用を検討してみてください。

ここでは、民事信託の活用事例を6つ紹介します。

自身の状況と照らし合わせながら、どのようなことができるのかイメージを膨らませてみてください。

認知症対策や財産管理の信託をおこなうケースです。

|

【状況の詳細】 委託者:70代・女性 希望:最近もの忘れが激しく、自分の健康状態に心配もある。相続税対策のために、これから10年かけて預金を二人の孫に贈与していきたい 【解決策】 自身が元気なうちに、信頼できる人(例:長男)を受託者とし、贈与の原資となる預貯金を信託財産とする民事信託をおこないます。 契約書に「受託者は、信託財産のなかから、毎年各孫に対して110万円を贈与する」と明確に定めておきます。 受託者が契約に従って毎年計画通りに孫たちへ贈与を実行し続けられるため、自身が認知症などで判断能力が低下しても安心です。 |

事業承継における「跡継ぎ問題」を解消するために、民事信託をおこなうケースです。

|

【状況の詳細】 委託者:60代・男性・中小企業の代表者 希望:自分が亡くなった後は妻に自社株を譲って経営を任せるが、妻も亡くなった後は、長男ではなく経営能力のある次男に会社を任せたい 【解決策】 遺言書の場合、二次相続以降の相続までは指定できないため、民事信託のひとつである「後継ぎ遺贈型受益者連続信託」を利用できます。 後継ぎ遺贈型受益者連続信託は、信託が持つ「権利転換機能」を活かした相続や事業承継が利用できます。 本来、所有者Xさんが持っている遺産を相続人Yに相続させると、Yが承継した財産を誰に相続させるかはYの自由です。 しかし、後継ぎ遺贈型受益者連続信託を利用すると、Yの相続した財産は固有の財産ではなく「信託受益権」という権利を取得したことになります。 Yが亡くなったあと誰に承継されるかは、最初の財産を持っていたXが自由に決めることが可能なため、希望どおりの事業承継をおこなえます。 |

民事信託は、子どもがいない夫婦が、財産の受益者を指定することもできます。

|

【状況の詳細】 委託者:40代・男性 希望:自分の死後は妻に不自由なく生活してもらいたいと考えて、遺産を全て譲りたい。妻の死後、自分の弟には不動産を遺したいと考えているが、我々には子どもがいないため、妻の妹に財産が渡ってしまうのは不本意である。 【解決策】 男性は委託者として財産を自分の弟に託し、弟は受益者に生活費を給付するなどの受託者を担うという形で、民事信託をおこないましょう。 そして、男性が生きている間の受益者は男性本人、男性が亡くなったあとは妻が受益者とし、信託終了後の残余財産の帰属先を、弟に指定してください。 これにより「自分亡きあとの妻の生活保障」と「不動産承継」の両方の問題に対応することが可能となります。 |

遺言の代わりに民事信託を用いるケースです。

|

【状況の詳細】 委託者:80代・男性 希望:自分が亡くなった後は、まず妻に財産を遺し、妻の生活を不自由なく支えたい。しかし、妻も高齢なため、妻が亡くなった後は、確実に長男に財産を引き継がせたいと考えている。 【解決策】 自身の死後から妻の死後まで、切れ目のないスムーズな資産承継を一つの契約で実現することが可能です。 |

障害をもつ子どものサポートのために、民事信託を活用するケースです。

|

【状況の詳細】 委託者:70代・夫婦 希望:自分たち夫婦に万が一のことがあった後、障害のある子の生活が心配である。誰かが長男の財産を適切に管理し、生涯にわたって安定した生活費を送り続けたい。しかし一度に多額の財産を遺しても、財産の浪費や詐欺被害があるかもしれないと案じている。 【解決策】 契約書に「受託者は、信託された預貯金の中から、毎月20万円を長男の生活費として、長男が亡くなるまで支払い続ける」と定めましょう。 これにより、親亡き後も、受託者が責任をもって長男の財産を管理・給付し続けるため、長期にわたる安定した生活を保障できます。 財産の浪費や詐欺被害のリスクから守ることも可能です。 |

葬儀や遺品整理などの費用を確保するために、民事信託を活用するケースです。

|

【状況の詳細】 委託者:80代・男性 希望:自分が亡くなった後、身寄りが少ないこともあり、残された親族に迷惑をかけたくない。自分の葬儀費用やアパートの遺品整理費用は、自分で用意したお金から支払ってほしい。 【解決策】 契約の目的を「委託者の死後、葬儀・納骨・遺品整理・未払い医療費の支払いなどの費用に充てる」と明確に定めてください。 信託された財産は、相続財産とは別に管理されるため、委託者の死亡による口座凍結の影響を受けません。 これにより、受託者は遺産分割協議を待つことなく、速やかに必要な支払いを済ませることができ、円滑な死後事務が実現します。 |

民事信託をおこなうメリットは、主に6つあります。

メリットを正しく理解し、自身のケースで民事信託が有効な手段となるかを判断しましょう。

民事信託を利用すれば、遺言書ではできない「遺産の使い道」や「その次の相続の内容」などの、以下のような要望にも応えられます。

遺言書は自分が希望する相手に財産を渡せる便利な制度ですが、以下のような要望を叶えることはできません。

遺言では実現が難しい条件付きの給付や、長期にわたる財産管理も、民事信託であれば可能になります。

成年後見制度が本人の財産を減らさないための「現状維持・保護」を目的とするのに対し、民事信託は委託者の意思に基づいた「資産活用」が可能です。

成年後見制度は、判断能力が低下した高齢者や障がい者の財産管理の手段として、本人の財産を減らさないように財産管理をおこなうのが目的です。

そのため、以下のような要望に応えるようにはできていません。

民事信託なら、あらかじめ信託契約の中に「収益不動産の買い換え」や「相続税対策の実施」などを盛り込めます。

そのため委託者の判断能力が低下した後も、受託者がその意思に沿って柔軟な財産管理や資産の組み換えをおこなうことが可能です。

相続発生時に不動産を共有名義にする代わりに、管理者を一人(受託者)に定めて信託登記すると、共有者間の意見対立による「不動産の塩漬け」リスクを防げます。

不動産を複数の相続人で共有名義にすると、売却や大規模な修繕などを実施する際、共有者全員の同意が必要です。

一人でも反対する人がいると何も決められず、結果的に不動産が有効活用されないまま放置される「塩漬け」状態に陥りがちです。

しかし民事信託では、不動産の所有権(登記名義)を受託者一人に移転します。

そのため、受託者に管理や処分の権限が一本化され、迅速な意思決定がおこなえます。

不動産から生じる家賃収入や売却した場合の代金といった利益は、共有者で公平に分け合うことも可能です。

民事信託は、委託者が正常に判断できるうちに自分の財産を信託しておくことで、受託者による財産の管理運用が可能となります。

信託契約で移転された財産は遺留分の対象とはならないため、委託者の意思を受け継ぎやすくなります。

ただし、ほかの相続人の遺留分を著しく侵害するような、あまりに極端な内容の信託契約は、後に「詐害行為」として取り消しを求められる恐れもあるため注意してください。

トラブルに発展する可能性がある場合は、必ず弁護士に相談しましょう。

信託財産は、受託者に信託により所有権が移転するため、委託者の倒産の影響を受けない「倒産隔離機能」があります。

万が一委託者や受託者が破産しても、信託財産は受託者の責任財産や相続財産にならないため、信託財産が差し押さえられることはありません。

そのため受益者の生活を守ることができます。

なお、受託者の債権者は、受託者の財産として強制執行ができないことになっています。

民事信託は、次の代までしか相続する人を決められない遺言書とは違い、2次受益者・3次受益者と、3代先まで財産を取得する人を決めておけます。

これにより、被相続人の細かい要望に応えられると共に、代々の築いてきた資産を他の家系に渡ることがないようにできます。

スムーズに財産を承継できるため、会社の経営者などであれば、経営権をうまく譲渡することができる点もメリットの一つです。

民事信託は多くのメリットを持つ一方で、デメリットも存在します。

民事信託を検討する際には、デメリットも理解し、自分や親族の状況と照らし合わせて慎重に判断しましょう。

民事信託は一度締結すると、委託者の一存で簡単に内容を変更したり、解除したりすることはできません。

契約内容の変更や、信託そのものを終了させるには、原則として委託者、受託者、受益者の三者全員の合意が必要です。

たとえば、当初は信頼して財産を託した受託者(例:長男)との人間関係が、後になって悪化してしまったとします。

その場合でも、受託者である長男の同意がなければ、委託者である親の考えひとつで「受託者を次男に変更する」といったことができません。

契約を締結する際には、現在の状況だけでなく、将来起こりうる人間関係の変化やリスクまで想定し、慎重に契約内容を設計しましょう。

後から後悔しないためにも、弁護士を交えて多角的な視点から検討することが重要です。

民事信託の内容次第では、特定の家族メンバーに権限が集中することによる不公平感が生まれ、人間関係の深刻なトラブルに発展する恐れがあります。

例えば、親の財産管理のために、長男だけが受託者となる信託契約を結んだとしましょう。

その契約について、ほかの兄弟姉妹に十分な説明や相談がないまま進めてしまうと、後からその事実を知った兄弟姉妹が疑念や不信感を抱く可能性があります。

信託契約は、当事者である委託者と受託者の間だけで完結させることができてしまいます。

しかし、その財産は本来相続人全員に関わるもののため、情報が共有されないことで、家族や友人間に埋めがたい溝を生んでしまいます。

トラブルを避けるには、信託契約を検討する段階で、将来相続人となりうる家族全員に目的や内容を説明し、理解と納得を得ておくことが大切です。

民事信託は、財産の所有者である委託者本人の明確な意思と同意がなければ、契約を進めることはできません。

子が主導して信託の準備を進めようとしても、財産の所有者である親が民事信託の必要性を理解し、同意しなければ、信託契約は成立しません。

少しずつ判断能力の低下が見られるものの、自身の状況を客観的に認識できていない親の場合、説得するのは非常に根気がいる作業でしょう。

なぜ民事信託が必要なのか、それによって親自身の生活がどのように守られるのかを、丁寧に説明して信頼関係を築くことが重要です。

民事信託では、受益者や受益権の中身によって、課税関係や課税金額が変わります。

受託者は、あくまでも管理・処分する権限しか持っていないので非課税となり、信託財産から生じる収益権は受益者にあります。

つまり、税務上は受益者を所有者に置き換えて課税されることになる、ということです。

財産によっては高額な税金が発生するため、民事信託に詳しい弁護士に相談しましょう。

民事信託は、認知症対策として非常に有効な手段ですが、本人の判断能力が十分にある状態でなければ契約できません。

民事信託の契約は、財産の所有権を移転するという重大な法律行為です。

そのため契約を締結するには、委託者本人が契約内容を正しく理解し、自らの意思で判断する能力をもつことが条件となります。

認知症が進行し、自分の名前や家族の顔もわからない、民事信託の内容を理解できないという状態では、契約できないため注意してください。

もし契約のタイミングを逃してしまった場合は、成年後見制度など、ほかの選択肢を検討することになります。

民事信託を実際におこなう方法は難しくなく、「信託契約」「遺言」「自己信託」の3つの方法でおこなうことができます。

自身の目的や状況に応じて、どの方法が最も適しているかは変わるため、それぞれの特徴を理解しておきましょう。

民事信託を信託契約でおこなう場合は、以下の手順で完了します。

この際、受益者は関与しなくても成立しますが、できれば受益者も含めて内容を決めていくほうがよいでしょう。

契約書は、後々のトラブルを防ぐためにも、弁護士のアドバイスのもとで作成し、公正証書として残しておくのがおすすめです。

公正証書にしておくと、契約内容の証明力が高まり、信託専用の銀行口座の開設手続もスムーズに進みます。

信託内容は、信託契約によるものと同じですが、遺言による信託の場合は開始時期=委託者が死亡したときになります。

生前の認知症対策や財産管理には対応できませんが、自身の死後、特定の目的のために財産を活用してほしい場合に有効な手段です。

たとえば、障害のある子の将来の生活保障や、二次相続以降の承継先の指定など、遺言者の死後に長期的な財産管理が必要となるケースで利用されます。

金融機関が、金銭の信託を受けて委託者の死亡時に相続人に対して金銭を交付する、という内容で遺言代用信託サービスを販売しています。

金銭のみの対応で不動産には対応していない金融機関もあるため、詳しくは弁護士に相談してみてください。

委託者が受託者にもなる形態で、法律的には「信託宣言」と呼ばれる制度です。

自己信託をする際、公正証書を用いるのが一般的な手法となっています。なぜなら、委託者と受託者が同一人物の場合、それが第三者からは判別しにくく、公正証書によってその事実を明確化する必要があるためです。

主に、中小企業のオーナー社長が事業承継を円滑に進めるために活用するケースなどで用いられます。

実際に民事信託を利用する場合、どのような流れで進めていくのか気になる人もいるでしょう。

ここでは、民事信託の進め方を大きく3つのステップに分けて、具体的な進め方を解説します。

まずは「どの財産を、どのような目的で、誰に管理を任せるか」を決める必要があります。

以下は、決めるべき項目の一例です。

|

決める項目 |

内容 |

|

信託の目的 |

なぜ信託をするのか 例:認知症対策、障がいのある子の生活支援 など |

|

委託者・受託者・受益者 |

誰が財産を託して、誰が管理し、誰が利益を受けるのか |

|

信託財産 |

どの財産を信託するのか 例:実家の土地建物、預貯金 など |

|

信託期間 |

いつ信託を開始し、いつ終了させるのか |

|

信託終了時の財産の帰属先 |

信託が終わった後、残った財産を誰に引き継がせるのか |

|

受託者の権限 |

受託者にどこまでの権限を与えるか 例:不動産の売却権限、銀行の借入れ など |

曖昧な点を残してしまうと、後々のトラブルの原因となるため、焦らずに時間をかけて、全員が納得できる形を目指しましょう。

前項で決めた内容を、契約書に落とし込みます。

あとから発生するトラブルを防止し、契約の証明力を高めるためにも、できれば公証役場で「公正証書」として作成してください。

口約束や当事者間だけで作成した私的な契約書では「言った、言わない」の争いになったり、金融機関での手続きを断られたりするリスクがあります。

民事信託の契約に必要な書類は、信託財産によって異なります。

一般的に必要となる書類は以下のとおりです。

上記以外にも、必要書類を求められる場合もあるため、詳細は弁護士に確認するのが確実です。

信託契約書を作成しただけでは信託は開始しません。

契約書の内容に従い、信託する財産の名義を、委託者から受託者へ実際に変更する手続きが必要です。

不動産登記の名義変更や信託口口座を作成して預貯金を移すなど、財産管理を受託者に移転する手続きをおこないましょう。

財産の移転手続が完了した時点で、契約に基づく財産管理が正式にスタートします。

民事信託は、一度結ぶと簡単に変更できず、その後の家族関係や財産の行方を何十年にもわたって左右する可能性がある重要な契約です。

安易にインターネットの雛形を使ったり、知識が不十分な人に依頼したりすると、思わぬトラブルに見舞われるリスクがあります。

そのため、民事信託の知識が豊富な弁護士に相談しながら契約するのがおすすめです。

「ベンナビ相続」は、相続問題に特化した弁護士を検索できるポータルサイトです。

民事信託の実績が豊富な弁護士を、お住まいの地域や相談内容から簡単に探し出せます。

多くの法律事務所が無料相談に対応しているため「まずは話だけ聞いてみたい」といった段階でも気軽に問い合わせることが可能です。

自分に合う弁護士を探すのは、時間と手間がかかります。

「ベンナビ相続」を活用し、最適なパートナーを効率的に見つけましょう。

本記事では、民事信託の基礎知識や具体的な活用法、メリット・デメリットまでを解説しました。

民事信託は、認知症による資産凍結や、相続を巡る家族間のトラブルを回避するために有効な選択肢です。

しかし、契約内容を考えたり手続きをしたりするには、高度な専門知識が必要です。

そこで弁護士に相談すると、将来起こりうる親族間の紛争まで見据え、法的に隙のない契約書を作成できます。

「ベンナビ相続」を活用し、自分に合う弁護士に相談してみてはいかがでしょうか。

民事信託(みんじしんたく)とは、営利を目的としない信託のことで、信託銀行の取り扱う信託商品や投資信託(商事信託)とは違い、財産の管理や移転・処分を目的に家族間で...

家族信託とは、認知症などによる資産凍結のリスクに備えて、自分の財産を管理・運用する権限を家族に与える制度のことです。本記事では、家族信託の手続きにかかる費用の内...

公正証書遺言は、公証役場から相続人への通知がおこなわれることはありません。遺言書の存在が相続人に伝わるようにするための注意点や、把握していなかった遺言書の存在が...

金融機関の遺言信託サービスを検討している方に向けて、遺言信託の基礎知識やサービスを利用するメリット・デメリット、利用する際の流れなどを解説しています。また、弁護...

この家族信託は家庭裁判所を通さずとも利用することができる、とても手軽な制度です。 今回は、そんな家族信託を行政書士に依頼した場合のメリットなどについて、解説し...

本記事では、相続におけるお金の渡し方を知りたい方に向けて、相続のお金の渡し方に関する基礎知識、生前と死後それぞれのお金を渡す方法、お金の渡し方について相談できる...

この記事では、家族信託を無料で相談できる窓口7つと、それぞれの得意分野や向いている人を解説します。弁護士の選び方や相談前に準備すべきことも紹介するので、ぜひ参考...

家族信託とは何かをわかりやすく解説します。また、財産を家族や第三者に託す財産管理の方法や、家族信託の仕組み・手続きの方法・費用なども徹底解説します。ぜひご覧くだ...

家族信託された財産が遺留分の対象になるかどうかは、明確な決まりはありません。しかし、実務上は対象となる傾向になるようです。この記事では、家族信託の遺留分を請求で...

家族信託は認知症対策として注目されていますが、中には「すでに認知症の症状が出ているけど、今からでも間に合うの?」という方もいるでしょう。本記事では、認知症の親が...

相続不動産の売却は3年以内が節税のカギです。「3000万円控除」と「取得費加算」、2つの特例を賢く使えば税金を大幅に減らせます。どちらがお得か、併用は可能か、と...

家族信託の承継・相続について困っている相続人の方に向けて、家族信託の契約中に関係者が亡くなった場合の相続ポイント、受益者が亡くなった場合の必要な手続き、家族信託...

高齢者が判断能力を失った時のための対策に家族信託がよく挙げられます。しかし、調べていると家族信託とは別に民事信託という言葉をみることがあります。本記事では、民事...

家族信託された財産が遺留分の対象になるかどうかは、明確な決まりはありません。しかし、実務上は対象となる傾向になるようです。この記事では、家族信託の遺留分を請求で...

信託銀行の家族信託サービスは、高齢の委託者が銀行へ金銭の管理を託し、相続発生後に契約時に指定した委託者の家族に信託財産を支払うサービスをいいます。本記事では、家...

家族信託とは何かをわかりやすく解説します。また、財産を家族や第三者に託す財産管理の方法や、家族信託の仕組み・手続きの方法・費用なども徹底解説します。ぜひご覧くだ...

本記事では、相続におけるお金の渡し方を知りたい方に向けて、相続のお金の渡し方に関する基礎知識、生前と死後それぞれのお金を渡す方法、お金の渡し方について相談できる...

家族信託は認知症対策として注目されていますが、中には「すでに認知症の症状が出ているけど、今からでも間に合うの?」という方もいるでしょう。本記事では、認知症の親が...

家族信託契約書は、家族信託に関する合意内容をまとめた書類のことです。作成する際は抜け漏れがないように注意する必要があり、記載すべき内容は状況によって異なります。...

公正証書遺言は、公証役場から相続人への通知がおこなわれることはありません。遺言書の存在が相続人に伝わるようにするための注意点や、把握していなかった遺言書の存在が...