遺産相続

遺留分侵害額の計算方法|計算例や請求手続きも解説

2023.09.11

相続登記とは、不動産の所有者が亡くなった際に、新たにその不動産の所有者になった相続人や受遺者へ名義変更をおこなう手続きのことをいいます。

相続登記自体にはいつまでにやるべきというような期限はなく、名義変更をしないことについての罰則もないのですが、相続した不動産を処分したい場合などに故人名義のままだと何もできなくなってしまうことから、法務省では速やかな相続登記を推奨しています。

さて、登記というと何やら難しそうな気もしますが、相続登記の場合は必要書類さえ揃っていれば案外簡単な手続きで済ませることができます。

言い換えれば、必要書類を揃えるのがやや難しい・面倒なのが相続登記なので、この点をクリアできれば自分での手続きも検討してよいかと思います。

今回は、自分で相続登記をしたい方向けに、相続登記の必要書類や申請書などの作り方、手続きを専門家に依頼すべきか否かの判断基準などを併せてご紹介していきたいと思います。

相続登記は、相続による不動産の所有者の名義変更のための手続きなので、登記の原因を証明する書類がいくつか必要になります。

登記原因は、どういった相続によって不動産の名義が変わるのかを示すもので、遺産分割や遺贈など様々なものが考えられますが、全ての相続登記において共通して必要になるのが以下の書類です。

| 必要書類 | 入手方法 |

|---|---|

| 登記申請 | 法務局窓口または法務局ホームページ |

| 被相続人の出生から死亡までの戸籍謄本または除籍謄本 | 市区町村役場 ※住民票については、マイナンバーの記載のないものを取得する |

| 不動産を取得した相続人の戸籍謄本 | |

| 相続人全員の住民票の写し (住民票コードを記載している場合は不要) | |

| 相続関係説明図 (戸籍謄本類の原本還付を希望する場合) | 申請者が作成する (サンプル:法務局ホームページ参照) |

| 委任状 (相続人の1人が代表して共同相続人全員のために相続登記を申請する場合) | 申請者が作成する (サンプル:法務局ホームページ参照) |

登記申請書は法務局、戸籍謄本類は各市区町村役場で入手が可能ですが、相続関係図と委任状については申請者が作成する書類のため特に入手方法はありません。

被相続人の戸籍謄本は相続の各手続きで必要になることからほとんど揃っているかと思いますが、これから集める場合には、死亡したときの戸籍謄本(除籍謄本)を取得し、そこから1つ前の本籍地を見つけ、次はその本籍地で戸籍謄本を取得するということを繰り返して、出生時の本籍地に辿り着くまで遡って取り寄せていくのが簡単です。

まずは、登記申請書と相続関係図の作り方などをご紹介したいと思います。

登記申請書の書き方

法務局のホームページでは、相続による登記申請書の書式と記載例を紹介していますので、ここでは簡単に内容とポイントを整理してみましょう。

引用元:法務局

ご覧いただければ分かると思いますが、登記申請書は非常にシンプルな書式なので書くことも少ないです。

被相続人や相続人の氏名・住所、連絡先にすべき電話番号、申請者の押印箇所など、登記申請書の記載例には記入方法も詳しく説明されていますから、大抵の疑問は法務局の記載例を読み込むことで解決できるかと思います。

では何が難しいのかというと、登記原因の書き方、添付書類の収集、登録免許税の計算、不動産の表示の記入の4点なのです。

申請書の上の方にある「原因」という欄は、どういった相続によって登記に至ったかを書く部分になります。

具体的には次のような内容を記載しますが、もし間違っていた場合には登記所(法務局)で教えてもらえますので、その通りに訂正して作り直すか、訂正印を押してそのまま提出すれば大丈夫でしょう。

| 相続の種類 | 原因 | 備考 |

|---|---|---|

| 通常の相続 (遺言に従った相続、法定相続) | 〇年〇月〇日相続 | ・相続発生日の日付を年号から記載します。(例:平成29年8月1日相続) |

| 遺産分割による相続 (共同相続登記をしていない場合|遺産分割協議成立後に初めて相続登記をする場合) | ・遺産分割協議が成立した日ではなく、被相続人の死亡日を記載します。 | |

| 遺産分割による相続 (共同相続登記を既にしている場合) | 〇年〇月〇日遺産分割 | ・遺産分割協議が成立した日を記載します。調停の場合は調停成立日、審判の場合は審判確定の日がこれにあたります。 ・共同相続人全員での共同申請が必要です。 |

| 数次相続の場合 | △年△月△日△△△△相続 〇年〇月〇日相続 | ・1行目に最初に発生した相続の情報(第1相続の被相続人の死亡日・氏名+相続)を記載し、2行目に次の相続の情報(第2相続の被相続人の死亡日+相続)を記載します。 |

| 遺贈された財産の登記 | 〇年〇月〇日遺贈 | ・遺言者の死亡日+遺贈という記載になります。 ・相続人への遺贈は基本的には「相続」を原因とする登記になるため(稀に「遺贈」となる場合もあります)、相続人でない人への遺贈がこの原因になると考えるのが良いでしょう。 |

| 贈与された財産の登記 | 〇年〇月〇日贈与 | ・生前贈与であっても死因贈与であっても「贈与」です。 ・生前贈与の場合は契約成立日、死因贈与の場合は贈与者の死亡日を記載します。 |

| 遺留分減殺による登記 | 〇年〇月〇日遺留分減殺 | ・遺留分減殺の意思表示を行った日(内容証明郵便を利用した場合はその送達日)+遺留分減殺という記載をおこないます。 |

数次相続の場合については、後ほど詳しくご紹介いたします。

添付書類の戸籍謄本類の収集方法については先に述べたとおりなので割愛しますが、被相続人が転籍を繰り返していたり離婚歴があるなどの場合は収集に時間がかかる傾向にありますので、こういった場合は職権で戸籍を取り寄せることができる弁護士等の「士業」へ代行を依頼するのもひとつの手です。

相続による不動産の所有権移転登記にかかる登録免許税は、基本的には0.4%とされており、市区町村役場で管理されている固定資産税課税台帳価格×0.4%で算出することができます。

固定資産税台帳価格とは、固定資産税評価証明書で「本年度価格」、「○○年度価格」、「評価額」といった部分に表示されている価格のことをいい、申請年度(4月始まり・3月末まで)の価格を用いて計算します。

固定資産税台帳価格は、1,000円未満の端数を切り捨てて扱い、価格が1,000円未満の場合は1,000円として扱うことになります。

これが登録免許税の「課税標準」となり、所定の税率を掛け合わせることで登録免許税が計算できるようになります。

相続人が相続・遺産分割・遺贈等によって不動産を取得した場合には税率が0.4%となっていますが、これ以外の人が不動産を取得した場合の税率は2%になり、相続よりも高くなっています。

算出した額のうち、100円未満の部分は切り捨て、価格が1,000円未満の場合は1,000円として扱います。

課税標準は1,000円未満切り捨てになりますが、税額に関しては100円未満切り捨てと少々異なりますので、両者を混同しないようにしましょう。

なお、複数の不動産をまとめて1通の申請書で登記申請する場合には、課税価格には各不動産の課税標準をすべて足したものを、登録免許税には各不動産の登録免許税額を合計したものをそれぞれ記載することになります。

登記申請書の最後の方には、名義変更をしたい不動産の情報を詳細に記入する欄が設けられています。

1通の申請書で複数の不動産の登記申請が可能なので、多数の不動産の名義変更をしたい場合には、不動産の表示を書くのも一苦労と言えます。

しかし実はこの不動産の表示欄ですが、不動産番号を正しく記載すれば、その下の所在や地番、地目、地積といった箇所の記入を省略することができるのです。

不動産番号は、その不動産の登記事項証明書(戸籍簿謄本)の右上の方に書かれている13桁の番号で、個々の不動産に割り当てられた独自の番号になっています。

そのため、1桁でも数字を間違えることはNGなので、記載する際は特に注意を払って写しましょう。

間違いなく記載できていれば、一般的な土地や建物の登記における不動産の表示は、不動産番号だけで足りるということになります。

ただし敷地権付区分建物(分譲マンションなど)の場合は、「敷地権の種類」と「敷地権の割合」を省略することはできないため、不動産番号とこれら2つの項目を明記しなければなりません。

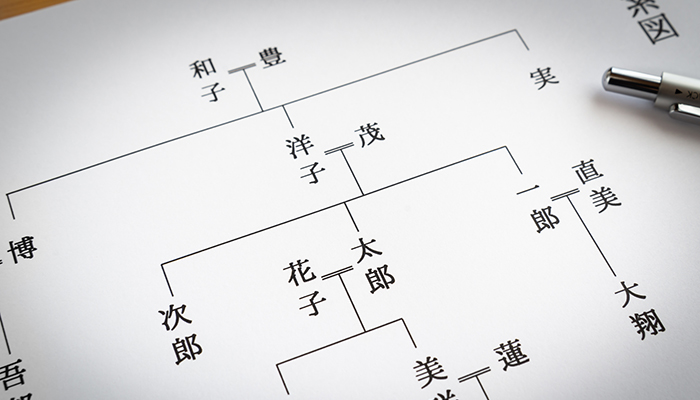

相続関係図を必ず提出する必要はありませんが、相続関係図を提出すると戸籍謄本類の原本を還付してもらうことができるので、通常は申請書とセットで作成する場合が多いといえます。

相続関係図は簡単にいえば家系図のようなもので、被相続人と相続人の関係を示した図のことをいいます。

以下は遺産分割によってアシロ一郎がアシロ太郎所有の不動産を単独取得した場合の相続関係説明図の例ですが、【】内は相続の状況によって変わってきます。

この例は、アシロ一郎が不動産を1人で相続し、残りの相続人はその不動産につき何の権利も相続しないという内容で遺産分割協議がまとまったという状況になります。

このとき不動産を取得した人には【相続】を、不動産を取得しなかった人には【遺産分割】をそれぞれ明記することになります。

複数人が共有して不動産を取得する場合には、取得する人全員に【相続】と書けばよく、その代わり持分などを設定している場合には、申請書にそれぞれの持分を記載しておきましょう。

なお、数次相続の場合は第1相続・第2相続の関係者をすべて書くことになりますので、上記の例よりも複雑な図になることが予想されます。

A4縦置き用紙で作成する方が望ましいので、法務局の記載例のように縦の長さを活用して、丁寧に作成するのがおすすめです。

法定相続情報証明制度とは、平成29年5月29日からスタートした、各種相続手続に利用できる相続情報を管理し証明するための制度です。

この制度を利用すると、戸籍謄本類の束の代わりに法定相続情報一覧図の写しを利用して各種相続手続ができるとされており、相続登記や預貯金の名義変更手続きにおいて、非常に役に立つ可能性があります。

法定相続情報証明制度の利用および一覧図の写しの交付は無料なのですが、利用の際には申請書と「法定相続情報一覧図」を提出しなければなりません。

法定相続情報一覧図は、前述の「相続関係図」のようなもので、法務省が簡単に作成できるExcelファイルを公開しています(詳しくは【こちら】)。

委任状なども完備されていますから、登記申請の際に併せて利用してみるのもよいのではないでしょうか。

ただし、法定相続情報一覧図と相続関係図では、「相続欠格・廃除者や相続放棄者」についての情報が載るか否かが変わってきます。

法定相続情報一覧図は、あくまで戸籍謄本等の情報をカバーするための証明書なので、戸籍に載らない事項(相続放棄など)については当然記載されませんし、廃除された相続人も一覧図には記載されません。

逆に、相続関係図は被相続人と相続人の実際の関係を示す書類なので、放棄した相続人には【相続放棄】、相続欠格や相続廃除の場合も【相続欠格】【相続廃除】といった旨を記載することになります。

したがって両者は作り方自体は似ていても、全く同じ内容で作成することはできませんから、どちらか一つを作成して他方の手続きに流用することはできませんのでご注意ください。

さて、ここからは相続登記に必要な書類を詳しく見ていきましょう。

まずは遺言がある場合とない場合の必要書類をご紹介いたします。

被相続人が遺言を残していた場合、自筆証書遺言の場合は検認を経た遺言書を、公正証書遺言の場合は遺言書をそれぞれ申請書に添付します。

このとき遺言書の原本を添付することになるため、原本の返却を希望する場合は、遺言書の写し1部と相続関係図を一緒に提出して原本還付の手続きをおこなう必要があります。

遺言書があり、それに従った登記申請をおこなう場合は、必要書類と遺言書を提出すればよいかと思いますが、遺言書と異なる内容の遺産分割を行って登記申請をする場合には、これらに加えて遺産分割協議書などの提出も必要になります。

なお、遺言執行者がいる場合には遺言執行者の印鑑証明書も必要になります。

遺産分割によって不動産の取得者を決定し、相続登記をおこなう場合には、遺産分割協議書と相続人全員分の印鑑証明書を添付しなければなりません。

また、相続人以外に受遺者がいる場合にはこの人の印鑑証明書も必要で、分割協議書についても遺言書同様原本の提出が求められることから、原本還付の手続きをおこなうか、登記申請用に協議書を1部余分に作っておくことをおすすめします。

相続人の中に相続欠格・相続廃除・相続放棄者のいずれかがいる場合には、これらの人についての証明書を添付しなければなりません。

具体的には状況に応じて次のような書類を取得し、申請の際に提出します。

| 必要書類 | 入手方法 | |

|---|---|---|

| 相続欠格者がいる場合 (AかBどちらか) | A.欠格事由を証する確定判決の謄本 | 判決を行った家庭裁判所で取得 |

| B.相続欠格者の作成した欠格事由がある旨の証明書+相続欠格者の印鑑証明書 | 欠格者に依頼 | |

| 相続廃除者がいる場合 | 戸籍謄本(廃除の旨が記載されるため) ※既に準備してある被相続人等の戸籍謄本に記載されていれば追加での提出は不要 | 市区町村役場で取得 |

| 相続放棄者がいる場合 | 相続放棄申述受理証明書 | 放棄者に依頼 放棄申述を行った家庭裁判所で取得 |

なお、確定判決謄本の取得については、裁判所のホームページに判決謄本の交付請求書の書式が準備されているので、事件番号を確認して請求すればよいでしょう。

事件番号が分からない場合には当事者に聞くしか方法がありませんので、それでもわからない場合には弁護士等に相談することをおすすめします。

また、相続放棄申述受理証明書については、相続人であれば「利害関係人」として交付請求をすることができますので、こちらも事件番号を確認したうえで残った相続人が手続きした方がスムーズかもしれません。

相続放棄申述の事件番号については「相続放棄・限定承認の申述の有無の照会」という手続きが利用できるので、これを利用すれば当事者以外も事件番号を知ることができますから、放棄した相続人の協力が得られない場合には、しつこく催促せずにあなた自身で手続きをおこなうのがよいでしょう。

遺言によって贈与をおこなうことを「遺贈」といいますが、この遺贈については遺言の文言によって「相続」とみなす場合と「遺贈」とみなす場合とで判断が分かれることになります。

相続人への遺贈については、遺言書の文言や諸般の事情を考慮し、遺言者の意思を合理的に解釈して相続か遺贈かを区別することが大切です。

一般に、「相続人に相続させる」または「遺産分割方法(相続分)を指定する」場合には、遺贈でなく相続にあたるとされています。

また、共同相続人全員に対する相続財産全部の包括遺贈は、相続であるとされています。

「遺贈する」または「贈与する」と書かれている場合には、原則として遺贈として扱われることになりますが、共同相続人全員に対する全相続財産の包括遺贈の場合に限って、例外的に相続となることに注意しましょう。

遺贈になる典型例は、

なお、相続人以外が受遺者となる遺贈に関しては、登録免許税の税率が2%と高くなりますから、併せて注意しましょう。

遺贈による相続登記をおこなう場合には、遺贈の根拠となる遺言書原本の添付が必要です。

そのため、遺言書がある場合の必要書類と同じものを準備することになるので、原本還付の手続きも含め、提出漏れがないようきちんと確認しましょう。

死因贈与とは、被相続人が生前に結んだ贈与契約のうち、被相続人の死によって効力を生じる贈与契約のことをいい、遺贈と似ているものの当事者双方の合意が必要という点で少し違う性質を持つ贈与です。

ただし、こちらの場合も遺贈に準じて手続きがなされることになり、登録免許税は2%と相続の場合よりも高いことに注意が必要です。

死因贈与による相続登記をおこなう場合には、その根拠となる贈与契約書を添付します。

死因贈与については贈与契約書がなかったり、紛失してしまったりといったトラブルも考えられますので、このような場合には法律の専門家である弁護士や、登記の専門家である司法書士等に相談してどういった手続きをおこなうのかを確認するのがよいでしょう。

数次相続とは、最初に発生した相続(第1相続)が終わらないうちに、その相続人が死亡してさらに相続が発生(第2相続)したような、連続して相続が発生してしまった状態のことをいいます。

数次相続による相続登記は、第1相続の相続人が1人しかいない場合(第1相続の相続人=第2相続の被相続人のような場合)には、この中間の相続人への相続登記を飛ばして、第2相続の相続人(こちらは複数いてもOK)へ直接相続登記を申請できますが、そうでない場合は順を追って相続登記を進めることになります。

数次相続では、通常必要な戸籍謄本の他に、第1相続の被相続人等の戸籍謄本類も必要になりますので、集めるべき書類が膨大な数になるケースも珍しくありません。

特に、祖父の相続から時間が経って発生した父の相続の際に、不動産の名義が祖父のままであったといった事例では、第1相続の被相続人である祖父の戸籍謄本や第1相続人の相続人全員の戸籍謄本等を集めるのは非常に骨が折れますから、職権で戸籍等を収集できる司法書士や税理士などの専門家へ手続きを依頼するのもよいかもしれません。

相続登記の必要書類は、申請書・戸籍謄本類の基本的なものを除き、ケースバイケースで少しずつ変わってきます。

一つでも書類が欠けてしまうと申請が通らないので、申請前には充分に内容を吟味し、漏れのないように確認することが大切です。

本記事が、少しでもお役に立てれば幸いです。